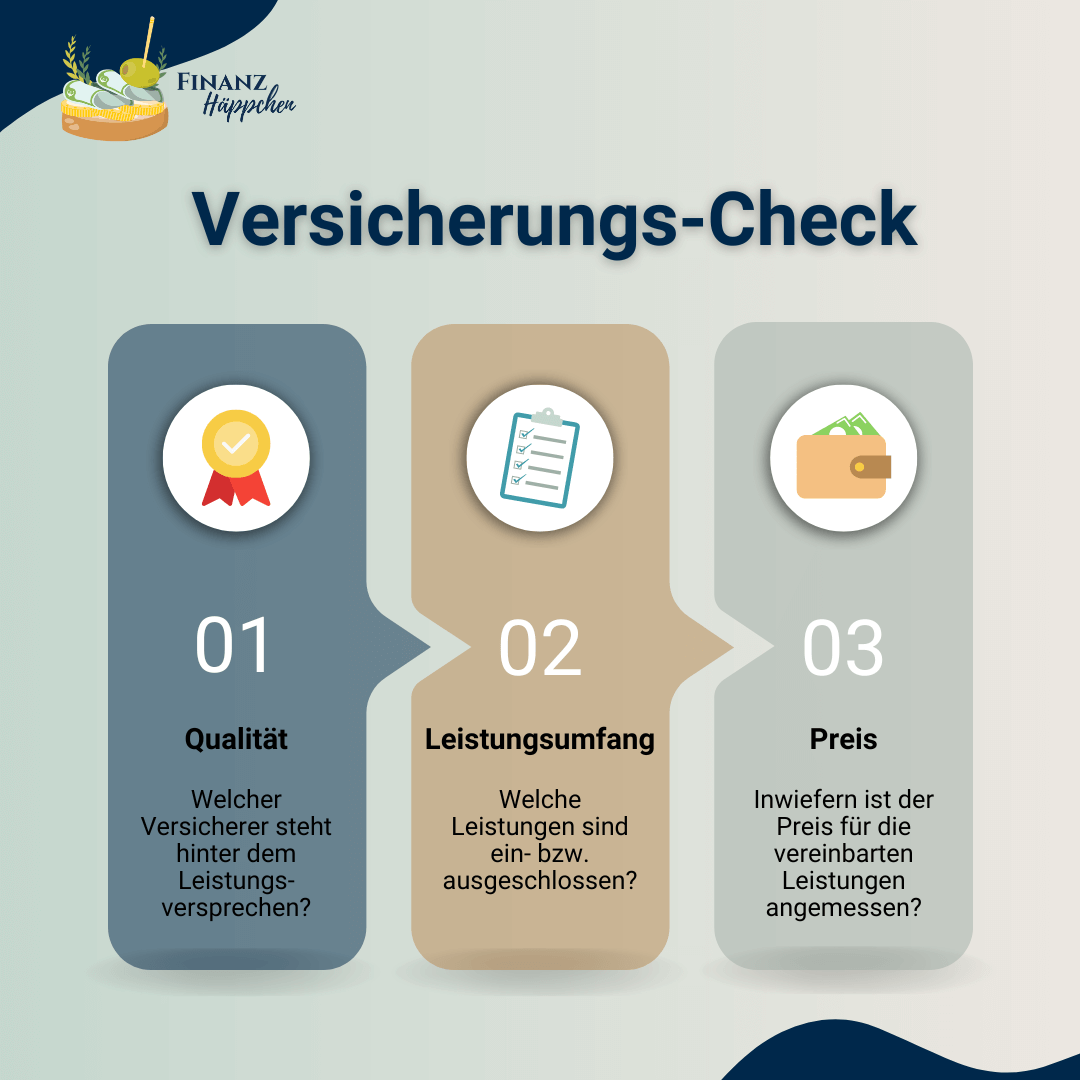

Versicherungs-Check: Kriterien im Überblick

Worauf Du bei Deinen Versicherungen achten solltest...

"Die hier ist noch günstiger! Die schließe ich ab." und "So viele Leistungen brauche ich eh nicht." - Wer bei Versicherungen nur auf den Preis schaut, hat im schlimmsten Fall jahrelang Beiträge gezahlt und der Versicherer leistet nicht für den Schaden, weil er in eben diesem Tarif ausgeschlossen ist. Ärgerlich oder?

Damit meine ich nicht, dass Du horrende Beiträge zahlen sollst, um in jedem denkmöglichen Fall abgesichert zu sein. Vielmehr geht es darum, dass es bei jeder Versicherung bestimmte "Basics" gibt, die mit bestimmten Mindestsummen versichert sein sollten und dann natürlich zu einem guten Preis. Das Ziel ist also ein optimales Preis-Leistungsverhältnis.

In diesem Blogartikel möchte ich Dir einen Überblick zu den wichtigsten Leistungen bei den wesentlichen Versicherungen mitsamt einer groben Preisschätzung geben. So kannst Du ggf. bestehende Lücken und zu hohe Beiträge identifizieren und Dich bei Deinen Versicherungen optimal aufstellen.

Hier kannst Du direkt zu den Leistungsdetails springen:

Du möchtest Deine Versicherungen optimieren?

Hol Dir das E-Book mit weiteren Informationen und Checklisten für 0€!

Das Gesetz der Wirtschaft

"Es gibt kaum etwas auf dieser Welt, das nicht jemand ein wenig schlechter machen und etwas billiger verkaufen könnte. Und die Menschen, die sich nur am Preis orientieren, werden die gerechte Beute solcher Machenschaften. Es ist unklug zu viel zu bezahlen, aber es ist genauso unklug zu wenig zu bezahlen. Wenn Sie zu viel bezahlen, verlieren Sie etwas Geld, das ist alles. Bezahlen Sie dagegen zu wenig, verlieren Sie manchmal alles, da der gekaufte Gegenstand die ihm zugedachte Aufgabe nicht erfüllen kann. Das Gesetz der Wirtschaft verbietet es, für wenig Geld viel Wert zu erhalten." John Ruskin

Vielleicht ist Dir dieses Gesetz schon mal begegnet. Nach John Ruskin schließt das Gesetz der Wirtschaft es aus, dass man für einen geringen Preis die maximale Leistung erhält. Ein Beispiel: Du bietest einen richtig guten, qualitativ hochwertigen Service an, bekommst dafür aber nur eine minimale Vergütung, die Deinen Zeitaufwand nicht mal annähernd deckt. Das wirst Du nicht lange machen wollen. Bei einem sehr niedrigen Preis, müssen also irgendwo Abstriche gemacht werden. Und diese sind häufig nicht auf den ersten Blick zu erkennen.

In diesem Zusammenhang kannst Du Dir folgendes merken: Je leistungsstärker der Tarif, umso geringer die Gefahr, dass Schadensfälle wegen nicht vorhandenem Versicherungsschutz abgelehnt werden.

Aber nicht nur das Preis-Leistungsverhältnis spielt beim Versicherungs-Check eine Rolle. Bei einem sehr niedrigen Preis und scheinbar hohen Leistungsversprechen lohnt es sich auch einen Blick auf den Versicherer zu werfen:

- Wie sieht die Unternehmensbilanz aus? Sind ausreichend finanzielle Sicherheiten vorhanden?

- Wie groß ist das Unternehmen?

- Gibt es Erfahrungswerte bzgl. des Service?

- Wie steht der Versicherer zur Nachhaltigkeit?

Es gilt also abzuschätzen, inwieweit die Versicherungsgesellschaft ihr Leistungsversprechen halten kann und wie hoch die Wahrscheinlichkeit ist, dass es sich lediglich um ein Lockangebot handelt, in Folge dessen der Preis in den folgenden Versicherungsjahren deutlich steigt und/oder der Versicherer nach einigen wenigen Jahren auf dem Markt wieder verschwunden ist.

In meinem Berufsalltag begegnet mir aber genauso häufig der umgekehrte Fall: Jemand bezahlt viel zu viel für mäßige Leistungen. Dies ist meist dann der Fall, wenn alle Versicherungen bei einer einzigen Gesellschaft abgeschlossen werden. Tatsächlich ist eine Versicherungsgesellschaft in der Regel nicht in allen Versicherungsbereichen gleich gut. Oftmals stellt leidiglich einer der Bereiche, z.B. Altersvorsorge, die Kernkompetenz dar. Der Nachfrage halber werden dann auch Sachversicherungen, wie z.B. eine Haftpflichtversicherung, angeboten. Diese sind dann aber oft bei anderen Gesellschaften mit deutlich besserem Preis-Leistungsverhältnis darstellbar. Ein Vergleich lohnt sich also!

Damit Du bei Deinen Versicherungen optimal aufgestellt bist, d.h. die wichtigsten Leistungen für einen fairen Preis bekommst, stelle ich Dir im Folgenden die wesentlichen Leistungsdetails vor, mitsamt einer groben Preisangabe für den jeweiligen Versicherungsbaustein. Suche also direkt mal alle Deine Versicherungsunterlagen zusammen und führe den Versicherungs-Check durch. Die Leistungsdetails findest Du in den Versicherungsbedingungen (ergänzendes Unterlagenpaket) des jeweiligen Absicherungsbausteins.

Bist Du bereit? Auf geht's!

Die wichtigsten Leistungen im Überblick

Die Krankenversicherung übernimmt im Krankheitsfall eine Vielzahl an Kosten, die durch medizinische Behandlungen entstehen.

Must-Haves:

- umfangreiche Zusatzleistungen

- erweiterte zahnmedizinische Versorgung

- umfassender Service

- Leistungen im Bereich der Alternativmedizin

Sinnvolle Erweiterungen:

- Finanzstärke

- digitale Leistungen

- leicht umsetzbare Bonus-/Vorteilsprogramme

- Gesundheitsförderung über Kurse

Was kostet das?

Durchschnittlich 15,7% vom Bruttolohn, der Arbeitgeber übernimmt die Hälfte des Beitrags.

Bonus-Tipp:

Neben objektiv nachprüfbaren Leistungen sind auch die Erfahrungen von Ärzt*innen eine gute Möglichkeit, um eine Entscheidung hinsichtlich eines Wechsels zu treffen. Frage Deinen Arzt/Deine Ärztin, welche persönlichen Erfahrungen er/sie gemacht hat und mit welcher Begründung er/sie Dir welche Krankenkasse empfehlen würde!

Krankenversicherung

Zusatzleistungen

Die Krankenkasse ist verpflichtet, Behandlungen zu finanzieren, die im Ernstfall medizinisch notwendig sind - aber eben keine Maßnahmen, die darüber hinaus gehen. Umso spannender, wenn Du hier von Zusatzleistungen profitieren kannst, die über den gesetzlichen Leistungskatalog hinaus gehen, beispielsweise Maßnahmen im Bereich der Vorsorge (z.B. Hautkrebsvorsorge, Brustkrebsfrüherkennung, erweiterte Schutzimpfungen), Hilfsmittel (z.B. Seh- und Hörhilfen), Mutterschafts- und Schwangerschaftsleistungen (z.B. künstliche Befruchtung), Unterstützungsmaßnahmen (z.B. Haushaltshilfen) sowie die Kostenübernahme von nicht verschreibungs- aber apothekenpflichtigen Arzneimitteln.

Zahnmedizinische Versorgung

Hier geht es u.a. um die Unterschiede bei der Kostenübernahme oder den Zuschüssen für eine professionelle Zahnreinigung, der Erstattung der Kosten bei speziellen zahnärztlichen Behandlungen (z.B. Vollnarkose bei der chirurgischen Entfernung von Weisheitszähnen), Fissurenversiegelungen und der Möglichkeit eines Zahnersatzes zu vergünstigten Konditionen. Ebenfalls sinnvoll ist ein besonderer Beratungsservice, wenn eine Zahnbehandlung ansteht.

Service

Möchtest Du z.B. die Kostenübernahme für eine spezifische Behandlung abklären oder hast einen Notfall im Ausland, so sollte Deine Krankenkasse einerseits gut erreichbar sein und andererseits über qualifiziertes Personal verfügen, das Dir Deine Fragen direkt und kompetent beantwortet. Ebenfalls hilfreich ist eine medizinische Informations-Hotline sowie ein Terminvermittlungsservice. Manche Krankenkassen bieten zudem einen Erinnerungsservice für Vorsorgeuntersuchungen an.

Alternativmedizin

Zwischen den Krankenkassen bestehen teils gravierende Unterschiede in der Übernahme von Kosten für alternative Heil- und Medizinverfahren (z.B. Homöopathie, Osteopathie, Traditionelle Chinesische Medizin). Eine Rolle spielt auch, ob diese bei allen zugelassenen Ärzt*innen mit entsprechender Zusatzqualifikation oder nur bei ausgewählten Ärzt*innen oder nur in begrenzten regionalen Gebieten bezahlt werden.

Finanzstärke

Stimmen die Finanzen der Krankenkasse, so ist die Wahrscheinlichkeit geringer, dass im Folgejahr der Zusatzbeitrag überproportional ansteigt und Du Dich erneut mit einem Wechsel befassen musst. Für die Finanzstärke ausschlaggebend sind die Liquidität, die Verwaltungskosten, das Nettovermögen, die Entwicklung der Mitgliederzahl sowie der aktuelle Zusatzbeitrag.

Bonus-/Vorteilsprogramme

Schön und gut, wenn Du Unmengen von "Bonussternchen" sammeln und potenziell viel Geld zurück bekommen kannst. Wenn dies jedoch mit zahlreichen Vorsorgemaßnahmen und dem Besuch spezieller Präventionskurse zusammen hängt, ist die Alltagstauglichkeit fraglich. Wenn Du also Wert auf Bonusprogramme legst, schaue Dir genau an, was Du für den Bonus tun musst und inwiefern es für Dich umsetzbar ist.

Digitale Leistungen

Es macht Dein Leben deutlich einfacher, wenn Du Patientenquittungen digital anfordern oder Arbeitsunfähigkeitsbescheinigungen direkt übermitteln kannst. Umso besser, wenn dies sogar per App funktioniert und Du von hier aus auf alle wichtigen Informationen zugreifen kannst. Auch Suchportale für Ärzte und Kliniken oder Online-Gesundheitsförderprogramme bieten einen großen Mehrwert.

Wusstest Du, dass...

... Versicherer nicht zahlen, wenn ein Schadensfall bereits eingetreten ist?

Ein Beispiel: Wenn Dein Zahnarzt bereits eine Zahnbehandlung angeraten hat, übernimmt keine danach abgeschlossene Zahnzusatzersicherung die Kosten für diese Behandlung!

Berufsunfähigkeitsversicherung

Verzicht auf abstrakte Verweisung

Der Versicherer kann Dich bei Berufsunfähigkeit nicht auf irgendeinen anderen Beruf verweisen, den Du noch zu mehr als 50% ausüben könntest und der Deiner Ausbildung und/oder bisherigen Lebensstellung entspricht.

Nachversicherungs- und Ausbaugarantie

Bei einer Vielzahl von Ereignissen kann die Berufsunfähigkeitsrente ohne erneute Gesundheitsprüfung erhöht und an die neue Lebenssituation angepasst werden (z.B. Ende der Ausbildung, Heirat, Geburt eines Kindes, Wechsel in die Selbstständigkeit, Immobilienerwerb).

Verzicht auf Arztanordnungsklausel

Der Versicherer kann Leistungen einstellen, wenn bestimmte Mitwirkungspflichten nicht befolgt werden. Diese dürfen jedoch nicht über normale orthopädische oder andere Heil- und Hilfsmittel hinausgehen. Unzumutbar sind z.B. Diäten oder ein Suchtentzug.

Defintion der zumutbaren Einkommensminderung

Möchtest Du trotz Berufsunfähigkeit weiter arbeiten und übst tatsächlich einen anderen Beruf aus, der Deiner Ausbildung und/oder bisherigen Lebensstellung entspricht, darf der Versicherer die Leistungen nicht einstellen, sofern dieser Beruf eine Einkommensminderung von > 20% nach sich zieht.

Verkürzter Prognosezeitraum von 6 Monaten

Bestätigt der attestierende Arzt , dass Du aus gesundheitlichen Gründen "für voraussichtlich mind. 6 Monate ununterbrochen außerstande" bist, Deiner beruflichen Tätigkeit nachzugehen, muss der Versicherer leisten. Zum Vergleich: Bei älteren Versicherungen waren dies 3 Jahre.

Beitragsdynamik

Eine jährliche Steigerung des Beitrags (= Dynamik) ermöglicht eine kontinuierliche, prozentuale Anpassung der BU-Rente ohne erneute Gesundheitsprüfung an Inflation sowie Einkommenssteigerungen und kann je nach Bedarf regelmäßig angenommen oder abgelehnt werden.

Leistung bei verspäteter Meldung

Der Versicherer leistet auch bei verspäteter Meldung der Berufsunfähigkeit rückwirkend ab dem Zeitpunkt des tatsächlichen Eintritts des Berufsunfähigkeitsfalles.

Rückwirkender Leistungsbezug

Der Versicherer leistet rückwirkend ab Beginn einer bereits 6 Monate andauernden, ununterbrochenen Berufsunfähigkeit bzw. Pflegebedürftigkeit, die als solche nicht von Beginn an erkennbar war.

Garantierte Rentensteigerung im Leistungsfall (= "Inflationsschutz")

Die Berufsunfähigkeitsrente steigt während der Berufsunfähigkeit jährlich garantiert um einen definierten Prozentsatz, z.B. 2%, um den Wertverlust durch die Inflation auszugleichen. So wird sicher gestellt, dass Du Dir von Deiner BU-Rente über die Zeit aufgrund von Inflation nicht immer weniger leisten kannst.

Dynamische Weiterspargarantie ("Airbag")

Zusatzbaustein, der für Berufsunfähigkeitsversicherungen in Kombination mit einem Sparbaustein empfehlenswert ist. Im Berufsunfähigkeitsfall übernimmt der Versicherer die Beiträge für den Sparbaustein und erhöht (= dynamisiert) diese jährlich mit einem festgelegten Prozentsatz, solange die Berufsunfähigkeit besteht. Dies gewährleistet, dass selbst nach Auslaufen der Berufsunfähigkeitsversicherung (i.d.R. zum 67. Lebensjahr) weiterhin auf Kapital für den Lebensunterhalt zurückgegriffen werden kann.

Flexibilitäten bei Zahlungsschwierigkeiten

Der versicherten Person stehen bei Zahlungsschwierigkeiten diverse Entlastungsmöglichkeiten zur Auswahl, z.B. Stundung, Teilstundung, Reduktion der Beiträge, befristete Beitragsfreistellung etc.

Die Berufsunfähigkeitsversicherung leistet eine monatliche Berufsunfähigkeitsrente, sobald Du aus gesundlichen Gründen für mind. 6 Monate außerstande bist, Deinem Beruf nachzugehen.

Must-Haves:

- Verzicht auf abstrakte Verweisung

- Nachversicherungs- und Ausbaugarantie

- Verzicht auf Arztanordnungsklausel

- weltweiter Versicherungsschutz

- Defintion der zumutbaren Einkommensminderung

- verkürzter Prognosezeitraum

- Beitragsdynamik

Sinnvolle Erweiterungen:

- Leistung bei verspäteter Meldung

- rückwirkender Leistungsbezug

- garantierte Rentensteigerung

- dynamische Weiterspargarantie

- Flexibilitäten bei Zahlungsschwierigkeiten

Was kostet das?

Je nach gewünschter Absicherungshöhe, ab ca. 30€/Monat.

Wusstest Du, dass...

... wenn Versicherer Leistungen im Falle der Berufsunfähigkeit verweigern, dies am häufigsten darauf zurück zu führen ist, dass die versicherte Person sich bei Rückfragen nicht zurückmeldet? Ein Grund mehr, eine*n Ansprechpartner*in an Deiner Seite zu haben, der/die Dich im Leistungsfall unterstützt!

Die Haftpflichtversicherung leistet für von Dir (nicht vorsätzlich!) verursachte Schäden an Sachen sowie Personen- und Vermögensschäden.

Must-Haves:

- mind. 10 Mio € Versicherungssumme

- Forderungsausfalldeckung

- Leistung bei Gefälligkeitsschäden

- private und berufliche Schlüsselverluste versichert

Sinnvolle Erweiterungen:

- Schäden an fremden gemieteten/geliehenen Sachen

- Allmählichkeitsschäden

- Mietsachschäden

- Neuwertentschädigung

- Marktgarantie

Was kostet das?

Single-Tarife ab ca. 30€ jährlich, Partner-Tarife ab ca. 50€ jährlich, Familientarife ab ca. 80€ jährlich.

Haftpflichtversicherung

Forderungsausfalldeckung

Dein eigener Versicherer leistet, wenn jemand anders Dir einen Schaden verursacht und nicht dafür aufkommen kann, weil er/sie selbst nicht abgesichert oder finanziell dazu nicht in der Lage ist.

Gefälligkeitsschäden

Hilfst Du beispielsweise jemandem beim Umzug, bist Du rechtlich nicht dazu verpflichtet, für dabei verursachte Schäden aufzukommen. Um Ärger zu vermeiden, sollte Deine Haftpflichtversicherung dennoch im Schadensfall leisten.

Schlüsselverluste

Dies betrifft den Fall, dass Schlösser und Schließanlagen ausgetauscht werden müssen und Du für die Kosten aufkommen sollst.

Allmählichkeitsschäden

Bei Allmählichkeitsschäden handelt es sich um Sachschäden, die durch Einwirkung von Temperatur, Gasen, Dämpfen, Feuchtigkeit oder Niederschlägen eintreten, z.B. Durchrostung von Metallteilen, Durchfeuchtung von Wänden etc.

Mietsachschäden

Hier geht es um die Beschädigung von Wohnräumen und sonstigen zu privaten zwecken gemieteten Räumen in Gebäuden sowie Gebäudebestandteilen, d.h. Sachen, die sich in Räumen befinden und fest mit dem Gebäude verbunden sind (z.B. Waschbecken).

Neuwertentschädigung

Der/die Geschädigte bekommt nicht nur den aktuellen Wert (= Zeitwert), sondern den Neuwert erstattet. Dies ist insbesondere sinnvoll, wenn ein von Dir zerstörtes Gerät neu gekauft werden muss.

Marktgarantie

Gibt es zum Zeitpunkt des Eintritts des Versicherungsfalls eine andere deutsche Versicherungsgesellschaft, die für den Schaden aufkommen würde, so erweitert Dein Versicherer seine Leistung in eben diesem Umfang.

Du möchtest Deine Versicherungen optimieren?

Hol Dir das E-Book mit weiteren Informationen und Checklisten für 0€!

Unfallversicherung

Verbesserte Gliedertaxe

Die Gliedertaxe dient der Beurteilung des Ausmaßes der körperlichen Einschränkung. Wenn die Funktion eines Körperteils nur teilweise eingeschränkt ist, dann wird der entsprechende Anteil des Prozentsatzes als Invalidität angenommen. Sind mehrere Körperteile betroffen, so werden die Prozentsätze addiert. Je stärker die körperliche Einschränkung, umso höher die ausgezahlte Leistung.

Mitwirkungsanteil

Krankheiten oder Gebrechen, die bereits vor einem Unfall vorhanden waren, können zur Invalidität nach einem Unfallereignis beigetragen haben. Liegt der Anteil einer solchen Mitwirkung unter einem bestimmten Prozentsatz, so wird keine Leistungskürzung vorgenommen. So sollte beispielsweise keine Kürzung vorgenommen werden, wenn die bestehende Krankheit zu max. 30% zur späteren Invalidität beigetragen hat.

Unfälle durch Eigenbewegung mitversichert

Bleibende, körperliche Schäden können auch durch Eigenbewegung hervorgerufen werden, d.h. es wirkt kein Ereignis von außen auf den Körper ein. Beispiele hierfür sind die Verrenkung von Gelenken, das Reißen oder Zerren von Muskeln, Sehnen und Bändern, die Schädigung von Knorpeln oder Knochenbrüche.

Verlängerte Meldefristen

Grundsätzlich gibt es drei Fristen, die nach einem Unfall eingehalten werden müssen: Die Invalidität muss...

- innerhalb von 12 Monaten eingetreten sein,

- innerhalb von 15 Monaten von einem Arzt schriftlich festgestellt werden,

- innerhalb von 18 Monaten beim Versicherer geltend gemacht werden.

Diese Fristen können auf bis zu 24 bzw. 36 Monate verlängert sein, was Dir im Ernstfall mehr Zeit verschafft.

Eine Unfallversicherung leistet, wenn durch einen Unfall (= ein plötzlich von außen auf den Körper einwirkendes Ereignis) eine unfreiwillige, dauerhafte Beeinträchtigung des Körpers bestehen bleibt (= Invalidität).

Sie mildert oder gleicht mit einer Einmalzahlung oder Unfallrente die finanziellen Folgen des Unfalls aus, z.B. Einkommensverluste, höhere Behandlungskosten, notwendige Umbaumaßnahmen.

Must-Haves:

- verbesserte Gliedertaxe

- Mitwirkungsanteil mind. 30%

- mind. 10.000€ für Bergungskosten versichert

- mind. 10.000€ für kosmetische Operationen versichert

Sinnvolle Erweiterungen:

- Unfälle durch Herz- und Kreislaufstörungen versichert

- Unfälle durch Eigenbewegung versichert

- Folgen von Infektionen durch Insektenstiche und Tierbisse versichert

- Impfschäden und Folgen von bestimmten Infektionskrankheiten versichert

- Folgen von einem Schlaganfall/Herzinfarkt nach einem Unfall versichert

- Folgen von Vergiftungen aller Art versichert

- verlängerte Meldefristen

Was kostet das?

Der Beitrag ist von der vereinbarten Versicherungssumme abhängig, ab ca. 80€ jährlich.

Wusstest Du, dass...

die Gesetzliche Unfallversicherung nur bei Unfällen leistet, die entweder während der Arbeit oder aber auf dem Arbeitsweg passiert sind? Unfälle in der Freizeit sind nicht mitversichert. Für solche Fälle gibt es die private Unfallversicherung!

Mit der Hausratversicherung versicherst Du sämtliche beweglichen Gegenstände in Deiner Wohnung oder Deinem Haus gegen bestimmte Gefahren, wie z.B. Brand, Unwetter, Rohrbruch und Einbruchdiebstahl.

Must-Haves:

- grobe Fahrlässigkeit versichert

- Bargeld bis mind. 1.000€ versichert

- Schmuck bis mind. 2.000€ versichert

- Außenversicherung für mind. 3 Monate

Sinnvolle Erweiterungen:

- Diebstahl aus verschlossenem Kfz (Aufbruch)

- Kosten nach Fehlalarm eines Rauchmelders

- Schäden durch Phishing

- Reisegepäck

- Marktgarantie

Bei Bedarf:

- Glasversicherung

- Fahrradversicherung

- Elementarschadenversicherung

Was kostet das?

Die Beiträge sind sehr individuell, da sie von der Größe und Lage der Wohnung abhängen, ø ca. 80€ jährlich.

Hausratversicherung

Grobe Fahrlässigkeit

Eine Leistung erfolgt auch bei grob fahrlässigem Verhalten, wie z.B. dem Laufen lassen einer Wasch- oder Spülmaschine bei Verlassen der Wohnung und daraus resultierendem Schaden an der Wohnungseinrichtung durch auslaufendes Wasser.

Außenversicherung

Ist eine Außenversicherung vorhanden, besteht vorübergehend (je nach Versicherer 3-10 Monate) auch außerhalb der Wohnung Versicherungsschutz für den Hausrat (z.B. Sachen im Hotelzimmer, die durch Einbruch entwendet werden).

Versicherte Kosten

Eine Hausratversicherung sollte auch diverse Kosten in Zusammenhang mit dem Schadensfall abdecken, z.B. Aufräum- und Sicherungskosten nach einem Brand sowie Kosten für ein Hotel, wenn die Wohnung vorübergehend nicht bewohnbar ist.

Schäden durch Phishing

Zeitgemäße Hausratversicherungen leisten auch, wenn sich Betrüger mittels sog. "Phishingmails" Kontodaten erschleichen und dann das Konto leer räumen. Üblicherweise ist hier die Leistung auf eine bestimmte Summe begrenzt.

Reisegepäck

Leistungsstarke Hausratversicherungen sichern auch das Reisegepäck bis zu einer definierten Summe gegen Beschädigung oder Verlust ab.

Marktgarantie

Gibt es zum Zeitpunkt des Eintritts des Versicherungsfalls eine andere deutsche Versicherungsgesellschaft, die für den Schaden aufkommen würde, so erweitert Dein Versicherer seine Leistung in eben diesem Umfang.

Glasversicherung

Beschädigte Fensterscheiben in einer Mietwohnung oder einem gemieteten Haus sind in der Haftpflichtversicherung nicht abgedeckt, können aber - ebenso wie beispielsweise Vitrinen, Aquarien und Cerankochfelder - über die Glasversicherung gegen Bruchschäden versichert werden.

Fahrradversicherung

Bei Bedarf kann auch das Fahrrad in der Hausratversicherung gegen Diebstahl versichert werden. Hier ist darauf zu achten, dass die Versicherungssumme dem Wert das Fahrrads entspricht und auch dann geleistet wird, wenn das Fahrrad abgeschlossen (!) außerhalb der Wohnung steht - ohne Nachtzeitausschluss.

Elementarschadenversicherung

Der Hausrat ist standardmäßig gegen Feuer, Leistungswasser, Sturm und Hagel sowie Einbruchdiebstahl versichert. Naturgefahren, wie z.B. Starkregen, Erdrutsch, Erdesenkung oder Hochwasser gehören nicht zu den versicherten Risiken. Diese sog. Elementarrisiken können aber über den Elementarschutz ergänzt werden, was je nach Lage der Wohnung durchaus Sinn ergeben kann.

Wusstest Du, dass...

... ein wesentlicher Unterschied zwischen der Haftpflicht- und Hausratversicherung darin besteht, dass Erstere für von Dir verursachte Schäden an dem Eigentum anderer Personen leistet und die Hausratversicherung Dein Eigentum gegen bestimmte Gefahren versichert?

Rechtsschutzversicherung

Rechtsschutz-Bausteine nach Bedarf

ÜÜber die Rechtsschutzversicherung besteht je nach beantragtem Konzept Versicherungsschutz z.B. im privaten Lebensbereich, im beruflichen Bereich, als Teilnehmer*in am Straßenverkehr und/oder als Mieter*in oder Eigentümer*in einer Wohnung. Du entscheidest bei Abschluss der Versicherung, welche Bereiche Du versichert haben möchtest. Der Rechtsschutz erstreckt sich dabei auf verschiedene Bausteine. Standard-Bausteine sind hierbei Vertrags-, Steuer-, Verwaltungs-, Schadenersatz-, Straf- und Ordnungswidrigkeiten-Rechtsschutz.

Anwaltshotline

Bist Du Dir im Ernstfall nicht sicher, welche rechtlichen Möglichkeiten Du in Anspruch nehmen kannst, so ist eine telefonische Rechtsberatung überaus hilfreich, insbesondere, wenn sie in allen Rechtsangelegenheiten (auch nicht versicherten Bereichen, wie z.B. dem Erbrecht) berät.

Erweiterter (Spezial-)Straf-Rechtsschutz

Über den "normalen" Straf-Rechtsschutz besteht Versicherungsschutz für die rechtliche Verteidigung, wenn Dir ein strafrechtliches Vergehen durch Fahrlässigkeit vorgeworfen wird. Du bist jedoch nicht versichert, wenn Dir vorgeworfen wird, vorsätzlich gehandelt zu haben - unabhängig davon, ob der Vorwurf berechtigt ist oder wie das Strafverfahren ausgeht. Mit dem erweiterten (Spezial-)Straf-Rechtsschutz besteht auch Versicherungsschutz, wenn Dir ein Vergehen, Verbrechen oder eine Straftat vorgeworfen wird, die nur vorsätzlich begangen werden kann.

Vorsorgeklausel

Über diese Klausel besteht auch Versicherungsschutz für noch nicht bekannte, später eintretende Änderungen Deiner Lebensumstände. Dies kann der Beginn einer Selbstständigkeit oder Verträge im Zusammenhang mit dem Auszug Deiner Kinder sein (z.B. Arbeits- und Mietverträge). Solche Veränderungen sind dann meist ohne Wartezeit mitversichert, sofern sie dem Versicherer rechtzeitig mitgeteilt werden.

Verzicht auf Einrede der Vorvertraglichkeit

Grundsätzlich muss ein Versicherungsfall während der Vertragslaufzeit der Rechtsschutzversicherung und nach Ablauf einer ggf. vereinbarten Wartezeit eintreten, damit Versicherungsschutz besteht. Ist ein Verzicht auf Einrede der Vorvertraglichkeit vereinbart, so sind - in der Regel nach einer definierten Vertragslaufzeit der Rechtsschutzversicherung - beispielsweise auch (Arbeits-, Leistungs-, Miet-) Verträge im Versicherungsschutz eingeschlossen, die vor dem Abschluss der Rechtsschutzversicherung unterzeichnet worden sind.

Die Rechtsschutzversicherung dient der Durchsetzung eigener Ansprüche gegenüber anderen Personen und deckt Kosten ab, die mit einem Rechtsstreit im Zusammenhang stehen, z.B. Gebühren des eigenen Anwalts, des gegnerischen Anwalts sowie Gerichtskosten.

Must-Haves:

- Anwaltshotline

- Aufhebungsverträge versichert

- weltweiter Versicherungsschutz ohne Eingrenzung

Sinnvolle Erweiterungen:

- erweiterter (Spezial-)Straf-Rechtsschutz

- Beratung bei Familien- und Erbrecht sowie Vorsorgevollmacht und Patientenverfügung

- Vorsorgeklausel

- Rechtsschutz für alle im Inland selbst genutzten Wohneinheiten

- Verzicht auf Einrede der Vorvertraglichkeit

Was kostet das?

In der Regel ab 200€ jährlich.

Du möchtest auch Deine Wohngebäude-, Tierhalter- und/oder Kfz-Versicherung optimieren?

Hol Dir das E-Book mit weiteren Informationen und allen Checklisten für 0€!

Wie Du Deine Versicherung wechselst...

Du hast festgestellt, dass es bei Dir Optimierungsbedarf gibt und möchtest nun eine oder mehrere Deiner Versicherungen wechseln? Folgendes solltest Du hierbei beachten:

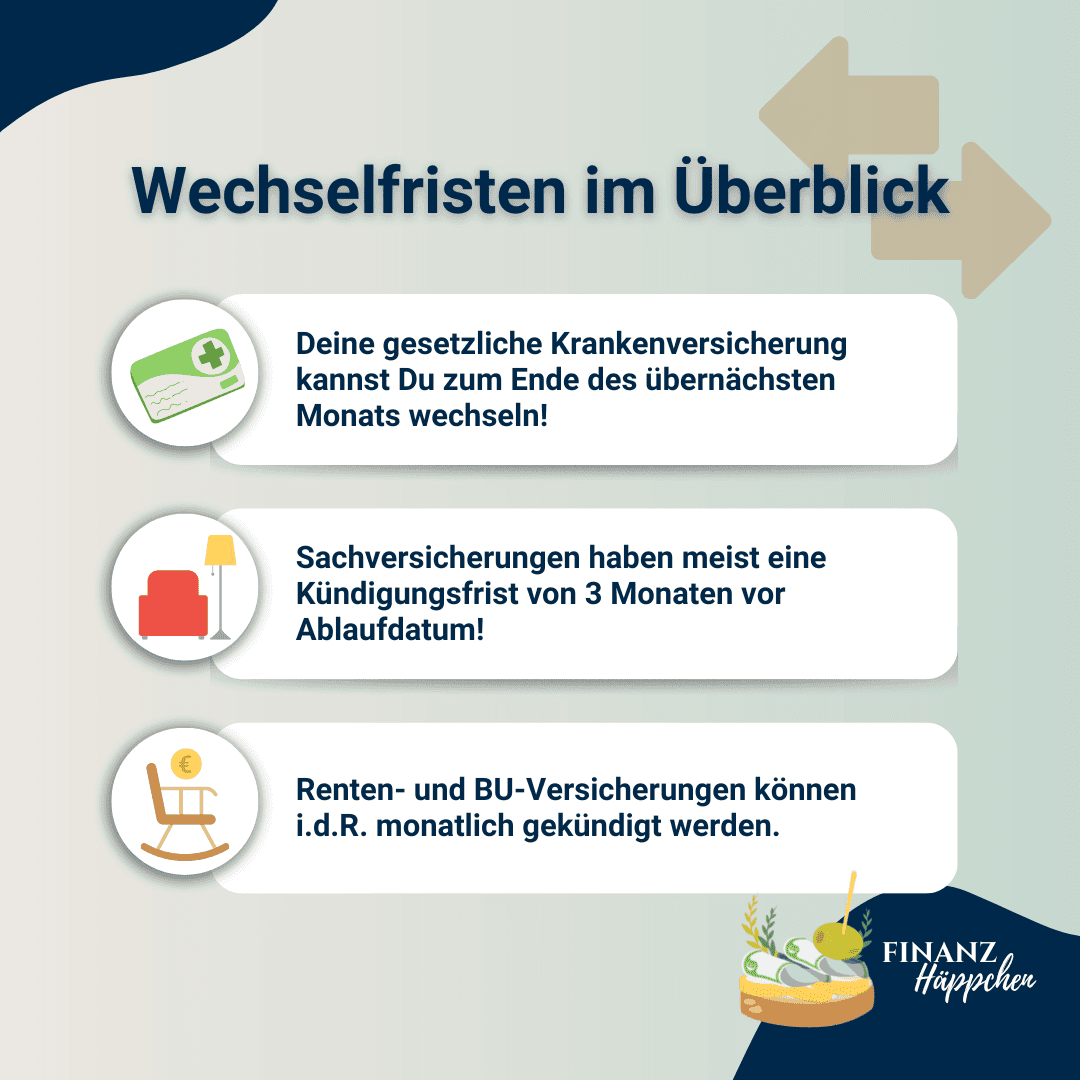

- Krankenversicherung

Deine Krankenkasse kannst Du max. alle 12 Monate zum Ende des übernächsten Monats wechseln. Alles, was Du hierbei tun musst, ist einen Mitgliedschaftsantrag an die neue Krankenkasse zu senden. Diese kümmert sich dann um alles weitere.

- Sachversicherungen

Haftpflicht-, Unfall-, Hausrat- und Rechtsschutzversicherung) haben normalerweise eine Laufzeit von einem Jahr und können bis zu drei Monate vor ihrem jährlichen Ablaufdatum gekündigt werden, d.h. wenn Deine Versicherung am 01.01. begonnen hat, musst Du sie bis zum 01.10. des Vorjahres gekündigt haben, sonst verlängert sich der Vertrag um ein weiteres Jahr.

ACHTUNG: Gar nicht mal so selten begegnen mir Verträge, die mit drei oder sogar fünf Jahren Laufzeit abgeschlossen wurden. Mal abgesehen davon, dass letzteres rechtlich gar nicht zulässig ist (Sonderkündigungsrecht nach drei Jahren nutzen!), hast Du in der Regel keinen Vorteil aus einer längeren Laufzeit. Ganz im Gegenteil: Du verzichtest auf die Flexibilität, den Vertrag schon früher beenden zu können. Eine Laufzeit von einem Jahr reicht völlig, da sich der Vertrag ohnehin verlängert, sofern Du ihn nicht innerhalb der oben genannten Frist kündigst.

- Renten- und Berufsunfähigkeitsversicherungen

Renten- und Berufsunfähigkeitsversicherungen können in der Regel monatlich gekündigt werden. Dieser Schritt sollte jedoch gut durchdacht werden, da Du Dir hier beim Abschluss in der Regel wertvolle Vertragsgrundlagen sicherst.

So werden beispielsweise beim Abschluss einer Berufsunfähigkeitsversicherung die Konditionen auf Basis Deines Alters sowie des beim Abschluss vorherrschenden Gesundheitszustandes und oftmals auch des Berufes (Studentenkonditionen!!!) kalkuliert und für die Zukunft gesichert.

Aber auch steuerliche Aspekte können eine Rolle spielen. So sind Auszahlungen aus Rentenversicherungen, die vor dem 01.01.2005 begonnen haben, von der Abgeltungssteuer befreit. Die Kapitalertragssteuer von 25% greift erst bei Verträgen mit Beginn ab dem 01.01.2005.

Ein Wechsel sollte daher gut recherchiert und überlegt sein. Optimalerweise lässt Du Dich zuvor unabhängig beraten und Dir die Vor- UND Nachteile eines Wechsels transparent gegenüber stellen. Wenn Du das Gefühl hast, dass Deine aktuelle Versicherung Deine Anforderungen nicht erfüllt oder nicht (mehr) zu Deiner Lebenssituation passt, nutze die Möglichkeit eines kostenfreien Erstgespräches über den Terminanfrage-Button. Als unabhängige Beraterin unterstütze ich Dich gerne bei Deiner Entscheidungsfindung - damit Du finanziell optimal aufgestellt bist!

Du hast Fragen oder benötigst Unterstützung? Sende eine E-Mail an support@finanzhaeppchen.de!

Versicherungs-Check: Kriterien im Überblick

Worauf Du bei Deinen Versicherungen achten solltest...

"Die hier ist noch günstiger! Die schließe ich ab." und "So viele Leistungen brauche ich eh nicht." - Wer bei Versicherungen nur auf den Preis schaut, hat im schlimmsten Fall jahrelang Beiträge gezahlt und der Versicherer leistet nicht für den Schaden, weil er in eben diesem Tarif ausgeschlossen ist. Ärgerlich oder?

Damit meine ich nicht, dass Du horrende Beiträge zahlen sollst, um in jedem denkmöglichen Fall abgesichert zu sein. Vielmehr geht es darum, dass es bei jeder Versicherung bestimmte "Basics" gibt, die mit bestimmten Mindestsummen versichert sein sollten und dann natürlich zu einem guten Preis. Das Ziel ist also ein optimales Preis-Leistungsverhältnis.

In diesem Blogartikel möchte ich Dir einen Überblick zu den wichtigsten Leistungen bei den wesentlichen Versicherungen mitsamt einer groben Preisschätzung geben. So kannst Du ggf. bestehende Lücken und zu hohe Beiträge identifizieren und Dich bei Deinen Versicherungen optimal aufstellen.

Hier kannst Du direkt zu den Leistungsdetails springen:

Das Gesetz der Wirtschaft

"Es gibt kaum etwas auf dieser Welt, das nicht jemand ein wenig schlechter machen und etwas billiger verkaufen könnte. Und die Menschen, die sich nur am Preis orientieren, werden die gerechte Beute solcher Machenschaften. Es ist unklug zu viel zu bezahlen, aber es ist genauso unklug zu wenig zu bezahlen. Wenn Sie zu viel bezahlen, verlieren Sie etwas Geld, das ist alles. Bezahlen Sie dagegen zu wenig, verlieren Sie manchmal alles, da der gekaufte Gegenstand die ihm zugedachte Aufgabe nicht erfüllen kann. Das Gesetz der Wirtschaft verbietet es, für wenig Geld viel Wert zu erhalten."

John Ruskin

Vielleicht ist Dir dieses Gesetz schon mal begegnet. Nach John Ruskin schließt das Gesetz der Wirtschaft es aus, dass man für einen geringen Preis die maximale Leistung erhält. Ein Beispiel: Du bietest einen richtig guten, qualitativ hochwertigen Service an, bekommst dafür aber nur eine minimale Vergütung, die Deinen Zeitaufwand nicht mal annähernd deckt. Das wirst Du nicht lange machen wollen. Bei einem sehr niedrigen Preis, müssen also irgendwo Abstriche gemacht werden. Und diese sind häufig nicht auf den ersten Blick zu erkennen.

In diesem Zusammenhang kannst Du Dir folgendes merken: Je leistungsstärker der Tarif, umso geringer die Gefahr, dass Schadensfälle wegen nicht vorhandenem Versicherungsschutz abgelehnt werden.

Aber nicht nur das Preis-Leistungsverhältnis spielt beim Versicherungs-Check eine Rolle. Bei einem sehr niedrigen Preis und scheinbar hohen Leistungsversprechen lohnt es sich auch einen Blick auf den Versicherer zu werfen:

- Wie sieht die Unternehmensbilanz aus? Sind ausreichend finanzielle Sicherheiten vorhanden?

- Wie groß ist das Unternehmen?

- Gibt es Erfahrungswerte bzgl. des Service?

- Wie steht der Versicherer zur Nachhaltigkeit?

Es gilt also abzuschätzen, inwieweit die Versicherungsgesellschaft ihr Leistungsversprechen halten kann und wie hoch die Wahrscheinlichkeit ist, dass es sich lediglich um ein Lockangebot handelt, in Folge dessen der Preis in den folgenden Versicherungsjahren deutlich steigt und/oder der Versicherer nach einigen wenigen Jahren auf dem Markt wieder verschwunden ist.

In meinem Berufsalltag begegnet mir aber genauso häufig der umgekehrte Fall: Jemand bezahlt viel zu viel für mäßige Leistungen. Dies ist meist dann der Fall, wenn alle Versicherungen bei einer einzigen Gesellschaft abgeschlossen werden. Tatsächlich ist eine Versicherungsgesellschaft in der Regel nicht in allen Versicherungsbereichen gleich gut. Oftmals stellt leidiglich einer der Bereiche, z.B. Altersvorsorge, die Kernkompetenz dar. Der Nachfrage halber werden dann auch Sachversicherungen, wie z.B. eine Haftpflichtversicherung, angeboten. Diese sind dann aber oft bei anderen Gesellschaften mit deutlich besserem Preis-Leistungsverhältnis darstellbar. Ein Vergleich lohnt sich also!

Damit Du bei Deinen Versicherungen optimal aufgestellt bist, d.h. die wichtigsten Leistungen für einen fairen Preis bekommst, stelle ich Dir im Folgenden die wesentlichen Leistungsdetails vor, mitsamt einer groben Preisangabe für den jeweiligen Versicherungsbaustein. Suche also direkt mal alle Deine Versicherungsunterlagen zusammen und führe den Versicherungs-Check durch. Die Leistungsdetails findest Du in den Versicherungsbedingungen (ergänzendes Unterlagenpaket) des jeweiligen Absicherungsbausteins.

Bist Du bereit? Auf geht's!

Die wichtigsten Leistungen im Überblick

Krankenversicherung

Die Krankenversicherung übernimmt im Krankheitsfall eine Vielzahl an Kosten, die durch medizinische Behandlungen entstehen.

Must-Haves:

- umfangreiche Zusatzleistungen

- erweiterte zahnmedizinische Versorgung

- umfassender Service

- Leistungen im Bereich der Alternativmedizin

Sinnvolle Erweiterungen:

- Finanzstärke

- digitale Leistungen

- leicht umsetzbare Bonus-/Vorteilsprogramme

- Gesundheitsförderung über Kurse

Was kostet das?

Durchschnittlich 15,7% vom Bruttolohn, der Arbeitgeber übernimmt die Hälfte des Beitrags.

Erläuterungen:

Zusatzleistungen

Die Krankenkasse ist verpflichtet, Behandlungen zu finanzieren, die im Ernstfall medizinisch notwendig sind - aber eben keine Maßnahmen, die darüber hinaus gehen. Umso spannender, wenn Du hier von Zusatzleistungen profitieren kannst, die über den gesetzlichen Leistungskatalog hinaus gehen, beispielsweise Maßnahmen im Bereich der Vorsorge (z.B. Hautkrebsvorsorge, Brustkrebsfrüherkennung, erweiterte Schutzimpfungen), Hilfsmittel (z.B. Seh- und Hörhilfen), Mutterschafts- und Schwangerschaftsleistungen (z.B. künstliche Befruchtung), Unterstützungsmaßnahmen (z.B. Haushaltshilfen) sowie die Kostenübernahme von nicht verschreibungs- aber apothekenpflichtigen Arzneimitteln.

Zahnmedizinische Versorgung

Hier geht es u.a. um die Unterschiede bei der Kostenübernahme oder den Zuschüssen für eine professionelle Zahnreinigung, der Erstattung der Kosten bei speziellen zahnärztlichen Behandlungen (z.B. Vollnarkose bei der chirurgischen Entfernung von Weisheitszähnen), Fissurenversiegelungen und der Möglichkeit eines Zahnersatzes zu vergünstigten Konditionen. Ebenfalls sinnvoll ist ein besonderer Beratungsservice, wenn eine Zahnbehandlung ansteht.

Service

Möchtest Du z.B. die Kostenübernahme für eine spezifische Behandlung abklären oder hast einen Notfall im Ausland, so sollte Deine Krankenkasse einerseits gut erreichbar sein und andererseits über qualifiziertes Personal verfügen, das Dir Deine Fragen direkt und kompetent beantwortet. Ebenfalls hilfreich ist eine medizinische Informations-Hotline sowie ein Terminvermittlungsservice. Manche Krankenkassen bieten zudem einen Erinnerungsservice für Vorsorgeuntersuchungen an.

Alternativmedizin

Zwischen den Krankenkassen bestehen teils gravierende Unterschiede in der Übernahme von Kosten für alternative Heil- und Medizinverfahren (z.B. Homöopathie, Osteopathie, Traditionelle Chinesische Medizin). Eine Rolle spielt auch, ob diese bei allen zugelassenen Ärzt*innen mit entsprechender Zusatzqualifikation oder nur bei ausgewählten Ärzt*innen oder nur in begrenzten regionalen Gebieten bezahlt werden.

Finanzstärke

Stimmen die Finanzen der Krankenkasse, so ist die Wahrscheinlichkeit geringer, dass im Folgejahr der Zusatzbeitrag überproportinal ansteigt und Du Dich erneut mit einem Wechsel befassen musst. Für die Finanzstärke ausschlaggebend sind die Liquidität, die Verwaltungskosten, das Nettovermögen, die Entwicklung der Mitgliederzahl sowie der aktuelle Zusatzbeitrag.

Bonus-/Vorteilsprogramme

Schön und gut, wenn Du Unmengen von "Bonussternchen" sammeln und potenziell viel Geld zurück bekommen kannst. Wenn dies jedoch mit zahlreichen Vorsorgemaßnahmen und dem Besuch spezieller Präventionskurse zusammen hängt, ist die Alltagstauglichkeit fraglich. Wenn Du also Wert auf Bonusprogramme legst, schaue Dir genau an, was Du für den Bonus tun musst und inwiefern es für Dich umsetzbar ist.

Digitale Leistungen

Es macht Dein Leben deutlich einfacher, wenn Du Patientenquittungen digital anfordern oder Arbeitsunfähigkeitsbescheinigungen direkt übermitteln kannst. Umso besser, wenn dies sogar per App funktioniert und Du von hier aus auf alle wichtigen Informationen zugreifen kannst. Auch Suchportale für Ärzte und Kliniken oder Online-Gesundheitsförderprogramme bieten einen großen Mehrwert.

Bonus-Tipp:

Neben objektiv nachprüfbaren Leistungen sind auch die Erfahrungen von Ärzt*innen eine gute Möglichkeit, um eine Entscheidung hinsichtlich eines Wechsels zu treffen. Frage Deinen Arzt/Deine Ärztin, welche persönlichen Erfahrungen er/sie gemacht hat und mit welcher Begründung er/sie Dir welche Krankenkasse empfehlen würde!

Wusstest Du, dass...

... Versicherer nicht zahlen, wenn ein Schadensfall bereits eingetreten ist?

Ein Beispiel: Wenn Dein Zahnarzt bereits eine Zahnbehandlung angeraten hat, übernimmt keine danach abgeschlossene Zahnzusatzersicherung die Kosten für diese Behandlung!

Du möchtest für solch einen Fall vorsorgen?

Berufsunfähigkeits-versicherung

Die Berufsunfähigkeitsversicherung leistet eine monatliche Berufsunfähigkeitsrente, sobald Du aus gesundlichen Gründen für mind. 6 Monate außerstande bist, Deinem Beruf nachzugehen.

Must-Haves:

- Verzicht auf abstrakte Verweisung

- Nachversicherungs- und Ausbaugarantie

- Verzicht auf Arztanordnungsklausel

- weltweiter Versicherungsschutz

- Defintion der zumutbaren Einkommensminderung

- verkürzter Prognosezeitraum

- Beitragsdynamik

Sinnvolle Erweiterungen:

- Leistung bei verspäteter Meldung

- rückwirkender Leistungsbezug

- garantierte Rentensteigerung

- dynamische Weiterspargarantie

- Flexibilitäten bei Zahlungsschwierigkeiten

Was kostet das?

Je nach gewünschter Absicherungshöhe, ab ca. 30€/Monat.

Erläuterungen:

Verzicht auf abstrakte Verweisung

Der Versicherer kann Dich bei Berufsunfähigkeit nicht auf irgendeinen anderen Beruf verweisen, den Du noch zu mehr als 50% ausüben könntest und der Deiner Ausbildung und/oder bisherigen Lebensstellung entspricht.

Nachversicherungs- und Ausbaugarantie

Bei einer Vielzahl von Ereignissen kann die Berufsunfähigkeitsrente ohne erneute Gesundheitsprüfung erhöht und an die neue Lebenssituation angepasst werden (z.B. Ende der Ausbildung, Heirat, Geburt eines Kindes, Wechsel in die Selbstständigkeit, Immobilienerwerb).

Verzicht auf Arztanordnungsklausel

Der Versicherer kann Leistungen einstellen, wenn bestimmte Mitwirkungspflichten nicht befolgt werden. Diese dürfen jedoch nicht über normale orthopädische oder andere Heil- und Hilfsmittel hinausgehen. Unzumutbar sind z.B. Diäten oder ein Suchtentzug.

Defintion der zumutbaren Einkommensminderung

Möchtest Du trotz Berufsunfähigkeit weiter arbeiten und übst tatsächlich einen anderen Beruf aus, der Deiner Ausbildung und/oder bisherigen Lebensstellung entspricht, darf der Versicherer die Leistungen nicht einstellen, sofern dieser Beruf eine Einkommensminderung von > 20% nach sich zieht.

Verkürzter Prognosezeitraum von 6 Monaten

Bestätigt der attestierende Arzt , dass Du aus gesundheitlichen Gründen "für voraussichtlich mind. 6 Monate ununterbrochen außerstande" bist, Deiner beruflichen Tätigkeit nachzugehen, muss der Versicherer leisten. Zum Vergleich: Bei älteren Versicherungen waren dies 3 Jahre.

Beitragsdynamik

Eine jährliche Steigerung des Beitrags (= Dynamik) ermöglicht eine kontinuierliche, prozentuale Anpassung der BU-Rente ohne erneute Gesundheitsprüfung an Inflation sowie Einkommenssteigerungen und kann je nach Bedarf regelmäßig angenommen oder abgelehnt werden.

Leistung bei verspäteter Meldung

Der Versicherer leistet auch bei verspäteter Meldung der Berufsunfähigkeit rückwirkend ab dem Zeitpunkt des tatsächlichen Eintritts des Berufsunfähigkeitsfalles.

Rückwirkender Leistungsbezug

Der Versicherer leistet rückwirkend ab Beginn einer bereits 6 Monate andauernden, ununterbrochenen Berufsunfähigkeit bzw. Pflegebedürftigkeit, die als solche nicht von Beginn an erkennbar war.

Garantierte Rentensteigerung im Leistungsfall (= "Inflationsschutz")

Die Berufsunfähigkeitsrente steigt während der Berufsunfähigkeit jährlich garantiert um einen definierten Prozentsatz, z.B. 2%, um den Wertverlust durch die Inflation auszugleichen. So wird sicher gestellt, dass Du Dir von Deiner BU-Rente über die Zeit aufgrund von Inflation nicht immer weniger leisten kannst.

Dynamische Weiterspargarantie ("Airbag")

Zusatzbaustein, der für Berufsunfähigkeitsversicherungen in Kombination mit einem Sparbaustein empfehlenswert ist. Im Berufsunfähigkeitsfall übernimmt der Versicherer die Beiträge für den Sparbaustein und erhöht (= dynamisiert) diese jährlich mit einem festgelegten Prozentsatz, solange die Berufsunfähigkeit besteht. Dies gewährleistet, dass selbst nach Auslaufen der Berufsunfähigkeitsversicherung (i.d.R. zum 67. Lebensjahr) weiterhin auf Kapital für den Lebensunterhalt zurückgegriffen werden kann.

Flexibilitäten bei Zahlungsschwierigkeiten

Der versicherten Person stehen bei Zahlungsschwierigkeiten diverse Entlastungsmöglichkeiten zur Auswahl, z.B. Stundung, Teilstundung, Reduktion der Beiträge, befristete Beitragsfreistellung etc.

Wusstest Du, dass...

... wenn Versicherer Leistungen im Falle der Berufsunfähigkeit verweigern, dies am häufigsten darauf zurück zu führen ist, dass die versicherte Person sich bei Rückfragen nicht zurückmeldet? Ein Grund mehr, eine*n Ansprechpartner*in an Deiner Seite zu haben, der/die Dich im Leistungsfall unterstützt!

Vereinbare hier ein kostenfreies Kennenlerngespräch:

Haftpflichtversicherung

Die Haftpflichtversicherung leistet für von Dir (nicht vorsätzlich!) verursachte Schäden an Sachen sowie Personen- und Vermögensschäden.

Must-Haves:

- mind. 10 Mio € Versicherungssumme

- Forderungsausfalldeckung

- Leistung bei Gefälligkeitsschäden

- private und berufliche Schlüsselverluste

Sinnvolle Erweiterungen:

- Schäden an fremden gemieteten/geliehenen Sachen

- Allmählichkeitsschäden

- Mietsachschäden

- Neuwertentschädigung

- Marktgarantie

Was kostet das?

Single-Tarife ab ca. 30€ jährlich, Partner-Tarife ab ca. 50€ jährlich, Familientarife ab ca. 80€ jährlich.

Erläuterungen:

Forderungsausfalldeckung

Dein eigener Versicherer leistet, wenn jemand anders Dir einen Schaden verursacht und nicht dafür aufkommen kann, weil er/sie selbst nicht abgesichert oder finanziell dazu nicht in der Lage ist.

Gefälligkeitsschäden

Hilfst Du beispielsweise jemandem beim Umzug, bist Du rechtlich nicht dazu verpflichtet, für dabei verursachte Schäden aufzukommen. Um Ärger zu vermeiden, sollte Deine Haftpflichtversicherung dennoch im Schadensfall leisten.

Schlüsselverluste

Dies betrifft den Fall, dass Schlösser und Schließanlagen ausgetauscht werden müssen und Du für die Kosten aufkommen sollst.

Allmählichkeitsschäden

Bei Allmählichkeitsschäden handelt es sich um Sachschäden, die durch Einwirkung von Temperatur, Gasen, Dämpfen, Feuchtigkeit oder Niederschlägen eintreten, z.B. Durchrostung von Metallteilen, Durchfeuchtung von Wänden etc.

Mietsachschäden

Hier geht es um die Beschädigung von Wohnräumen und sonstigen zu privaten zwecken gemieteten Räumen in Gebäuden sowie Gebäudebestandteilen, d.h. Sachen, die sich in Räumen befinden und fest mit dem Gebäude verbunden sind (z.B. Waschbecken).

Neuwertentschädigung

Der/die Geschädigte bekommt nicht nur den aktuellen Wert (= Zeitwert), sondern den Neuwert erstattet. Dies ist insbesondere sinnvoll, wenn ein von Dir zerstörtes Gerät neu gekauft werden muss.

Marktgarantie

Gibt es zum Zeitpunkt des Eintritts des Versicherungsfalls eine andere deutsche Versicherungsgesellschaft, die für den Schaden aufkommen würde, so erweitert Dein Versicherer seine Leistung in eben diesem Umfang.

Unfallversicherung

Eine Unfallversicherung leistet, wenn durch einen Unfall (= ein plötzlich von außen auf den Körper einwirkendes Ereignis) eine unfreiwillige, dauerhafte Beeinträchtigung des Körpers bestehen bleibt (= Invalidität).

Sie mildert oder gleicht mit einer Einmalzahlung oder Unfallrente die finanziellen Folgen des Unfalls aus, z.B. Einkommensverluste, höhere Behandlungskosten, notwendige Umbaumaßnahmen.

Must-Haves:

- verbesserte Gliedertaxe

- Mitwirkungsanteil mind. 30%

- mind. 10.000€ für Bergungskosten

- mind. 10.000€ für kosmetische Operationen versichert

Sinnvolle Erweiterungen:

- Unfälle durch Herz- und Kreislaufstörungen versichert

- Unfälle durch Eigenbewegung versichert

- Folgen von Infektionen durch Insektenstiche und Tierbisse versichert

- Impfschäden und Folgen von bestimmten Infektionskrankheiten versichert

- Folgen von einem Schlaganfall/Herzinfarkt nach einem Unfall versichert

- Folgen von Vergiftungen aller Art versichert

- verlängerte Meldefristen

Was kostet das?

Der Beitrag ist von der vereinbarten Versicherungssumme abhängig, ab ca. 80€ jährlich.

Erläuterungen:

Verbesserte Gliedertaxe

Die Gliedertaxe dient der Beurteilung des Ausmaßes der körperlichen Einschränkung. Wenn die Funktion eines Körperteils nur teilweise eingeschränkt ist, dann wird der entsprechende Anteil des Prozentsatzes als Invalidität angenommen. Sind mehrere Körperteile betroffen, so werden die Prozentsätze addiert. Je stärker die körperliche Einschränkung, umso höher die ausgezahlte Leistung.

Mitwirkungsanteil

Krankheiten oder Gebrechen, die bereits vor einem Unfall vorhanden waren, können zur Invalidität nach einem Unfallereignis beigetragen haben. Liegt der Anteil einer solchen Mitwirkung unter einem bestimmten Prozentsatz, so wird keine Leistungskürzung vorgenommen. So sollte beispielsweise keine Kürzung vorgenommen werden, wenn die bestehende Krankheit zu max. 30% zur späteren Invalidität beigetragen hat.

Unfälle durch Eigenbewegung mitversichert

Bleibende, körperliche Schäden können auch durch Eigenbewegung hervorgerufen werden, d.h. es wirkt kein Ereignis von außen auf den Körper ein. Beispiele hierfür sind die Verrenkung von Gelenken, das Reißen oder Zerren von Muskeln, Sehnen und Bändern, die Schädigung von Knorpeln oder Knochenbrüche.

Verlängerte Meldefristen

Grundsätzlich gibt es drei Fristen, die nach einem Unfall eingehalten werden müssen: Die Invalidität muss...

- innerhalb von 12 Monaten eingetreten sein,

- innerhalb von 15 Monaten von einem Arzt schriftlich festgestellt werden,

- innerhalb von 18 Monaten beim Versicherer geltend gemacht werden.

Diese Fristen können auf bis zu 24 bzw. 36 Monate verlängert sein, was Dir im Ernstfall mehr Zeit verschafft.

Wusstest Du, dass...

... die Gesetzliche Unfallversicherung nur bei Unfällen leistet, die entweder während der Arbeit oder aber auf dem Arbeitsweg passiert sind? Unfälle in der Freizeit sind nicht mitversichert. Für solche Fälle gibt es die private Unfallversicherung!

Du möchtest optimal abgesichert sein?

Hausratversicherung

Mit der Hausratversicherung versicherst Du sämtliche beweglichen Gegenstände in Deiner Wohnung oder Deinem Haus gegen bestimmte Gefahren, wie z.B. Brand, Unwetter, Rohrbruch und Einbruchdiebstahl.

Must-Haves:

- grobe Fahrlässigkeit versichert

- Bargeld bis mind. 1.000€ versichert

- Schmuck bis mind. 2.000€ versichert

- Außenversicherung für mind. 3 Monate

Sinnvolle Erweiterungen:

- Diebstahl aus verschlossenem Kfz (Aufbruch)

- Kosten nach Fehlalarm eines Rauchmelders

- Schäden durch Phishing

- Reisegepäck

- Marktgarantie

Bei Bedarf:

- Glasversicherung

- Fahrradversicherung

- Elementarschadenversicherung

Was kostet das?

Die Beiträge sind sehr individuell, da sie von der Größe und Lage der Wohnung abhängen, ø ca. 80€ jährlich.

Erläuterungen:

Grobe Fahrlässigkeit

Eine Leistung erfolgt auch bei grob fahrlässigem Verhalten, wie z.B. dem Laufen lassen einer Wasch- oder Spülmaschine bei Verlassen der Wohnung und daraus resultierendem Schaden an der Wohnungseinrichtung durch auslaufendes Wasser.

Außenversicherung

Ist eine Außenversicherung vorhanden, besteht vorübergehend (je nach Versicherer 3-10 Monate) auch außerhalb der Wohnung Versicherungsschutz für den Hausrat (z.B. Sachen im Hotelzimmer, die durch Einbruch entwendet werden).

Versicherte Kosten

Eine Hausratversicherung sollte auch diverse Kosten in Zusammenhang mit dem Schadensfall abdecken, z.B. Aufräum- und Sicherungskosten nach einem Brand sowie Kosten für ein Hotel, wenn die Wohnung vorübergehend nicht bewohnbar ist.

Schäden durch Phishing

Zeitgemäße Hausratversicherungen leisten auch, wenn sich Betrüger mittels sog. "Phishingmails" Kontodaten erschleichen und dann das Konto leer räumen. Üblicherweise ist hier die Leistung auf eine bestimmte Summe begrenzt.

Reisegepäck

Leistungsstarke Hausratversicherungen sichern auch das Reisegepäck bis zu einer definierten Summe gegen Beschädigung oder Verlust ab.

Marktgarantie

Gibt es zum Zeitpunkt des Eintritts des Versicherungsfalls eine andere deutsche Versicherungsgesellschaft, die für den Schaden aufkommen würde, so erweitert Dein Versicherer seine Leistung in eben diesem Umfang.

Glasversicherung

Beschädigte Fensterscheiben in einer Mietwohnung oder einem gemieteten Haus sind in der Haftpflichtversicherung nicht abgedeckt, können aber - ebenso wie beispielsweise Vitrinen, Aquarien und Cerankochfelder - über die Glasversicherung gegen Bruchschäden versichert werden.

Fahrradversicherung

Bei Bedarf kann auch das Fahrrad in der Hausratversicherung gegen Diebstahl versichert werden. Hier ist darauf zu achten, dass die Versicherungssumme dem Wert das Fahrrads entspricht und auch dann geleistet wird, wenn das Fahrrad abgeschlossen (!) außerhalb der Wohnung steht - ohne Nachtzeitausschluss.

Elementarschadenversicherung

Der Hausrat ist standardmäßig gegen Feuer, Leistungswasser, Sturm und Hagel sowie Einbruchdiebstahl versichert. Naturgefahren, wie z.B. Starkregen, Erdrutsch, Erdesenkung oder Hochwasser gehören nicht zu den versicherten Gefahren. Diese sog. Elementarrisiken können aber über den Elementarschutz ergänzt werden, was je nach Lage der Wohnung durchaus Sinn ergeben kann.

Wusstest Du, dass...

... ein wesentlicher Unterschied zwischen der Haftpflicht- und Hausratversicherung darin besteht, dass Erstere für von Dir verursachte Schäden an dem Eigentum anderer Personen leistet und die Hausratversicherung Dein Eigentum gegen bestimmte Gefahren versichert?

Du möchtest Dich sinnvoll absichern?

Rechtsschutz-Versicherung

Die Rechtsschutzversicherung dient der Durchsetzung eigener Ansprüche gegenüber anderen Personen und deckt Kosten ab, die mit einem Rechtsstreit im Zusammenhang stehen, z.B. Gebühren des eigenen Anwalts, des gegnerischen Anwalts sowie Gerichtskosten.

Must-Haves:

- Anwaltshotline

- Aufhebungsverträge versichert

- weltweiter Versicherungsschutz ohne Eingrenzung

Sinnvolle Erweiterungen:

- erweiterter (Spezial-)Straf-Rechtsschutz

- Beratung bei Familien- und Erbrecht sowie Vorsorgevollmacht und Patientenverfügung

- Vorsorgeklausel

- Rechtsschutz für alle im Inland selbst genutzten Wohneinheiten

- Verzicht auf Einrede der Vorvertraglichkeit

Was kostet das?

In der Regel ab 200€ jährlich.

Erläuterungen:

Rechtsschutz-Bausteine nach Bedarf

Über die Rechtsschutzversicherung besteht je nach beantragtem Konzept Versicherungsschutz z.B. im privaten Lebensbereich, im beruflichen Bereich, als Teilnehmer*in am Straßenverkehr und/oder als Mieter*in oder Eigentümer*in einer Wohnung. Du entscheidest bei Abschluss der Versicherung, welche Bereiche Du versichert haben möchtest. Der Rechtsschutz erstreckt sich dabei auf verschiedene Bausteine. Standard-Bausteine sind hierbei Vertrags-, Steuer-, Verwaltungs-, Schadenersatz-, Straf- und Ordnungswidrigkeiten-Rechtsschutz.

Anwaltshotline

Bist Du Dir im Ernstfall nicht sicher, welche rechtlichen Möglichkeiten Du in Anspruch nehmen kannst, so ist eine telefonische Rechtsberatung überaus hilfreich, insbesondere, wenn sie in allen Rechtsangelegenheiten (auch nicht versicherten Bereichen, wie z.B. dem Erbrecht) berät.

Erweiterter (Spezial-)Straf-Rechtsschutz

Über den "normalen" Straf-Rechtsschutz besteht Versicherungsschutz für die rechtliche Verteidigung, wenn Dir ein strafrechtliches Vergehen durch Fahrlässigkeit vorgeworfen wird. Du bist jedoch nicht versichert, wenn Dir vorgeworfen wird, vorsätzlich gehandelt zu haben - unabhängig davon, ob der Vorwurf berechtigt ist oder wie das Strafverfahren ausgeht. Mit dem erweiterten (Spezial-)Straf-Rechtsschutz besteht auch Versicherungsschutz, wenn Dir ein Vergehen, Verbrechen oder eine Straftat vorgeworfen wird, die nur vorsätzlich begangen werden kann.

Vorsorgeklausel

Über diese Klausel besteht auch Versicherungsschutz für noch nicht bekannte, später eintretende Änderungen Deiner Lebensumstände. Dies kann der Beginn einer Selbstständigkeit oder Verträge im Zusammenhang mit dem Auszug Deiner Kinder sein (z.B. Arbeits- und Mietverträge). Solche Veränderungen sind dann meist ohne Wartezeit mitversichert, sofern sie dem Versicherer rechtzeitig mitgeteilt werden.

Verzicht auf Einrede der Vorvertraglichkeit

Grundsätzlich muss ein Versicherungsfall während der Vertragslaufzeit der Rechtsschutzversicherung und nach Ablauf einer ggf. vereinbarten Wartezeit eintreten, damit Versicherungsschutz besteht. Ist ein Verzicht auf Einrede der Vorvertraglichkeit vereinbart, so sind - in der Regel nach einer definierten Vertragslaufzeit der Rechtsschutzversicherung - beispielweise auch (Arbeits-, Leistungs-, Miet-) Verträge im Versicherungsschutz eingeschlossen, die vor Abschluss der Rechtsschutzversicherung unterzeichnet worden sind.

Wie Du Deine Versicherung wechselst...

Du hast festgestellt, dass es bei Dir Optimierungsbedarf gibt und möchtest nun eine oder mehrere Deiner Versicherungen wechseln? Folgendes solltest Du hierbei beachten:

- Krankenversicherung

Deine Krankenkasse kannst Du max. alle 12 Monate zum Ende des übernächsten Monats wechseln. Alles, was Du hierfür tun musst, ist einen Mitgliedschaftsantrag an die neue Krankenkasse zu senden. Diese kümmert sich dann um alles weitere.

- Sachversicherungen

Sachversicherungen (z.B. Haftpflicht, Unfall-, Hausrat- und Rechtsschutzversicherung) haben normalerweise eine Laufzeit von einem Jahr und können bis zu drei Monate vor ihrem jährlichen Ablaufdatum gekündigt werden, d.h. wenn Deine Versicherung am 01.01. begonnen hat, musst Du sie bis zum 01.10. des Vorjahres gekündigt haben, sonst verlängert sich der Vertrag um ein weiteres Jahr.

ACHTUNG: Gar nicht mal so selten begegnen mir Verträge, die mit drei oder sogar fünf Jahren Laufzeit abgeschlossen wurden. Mal abgesehen davon, dass letzteres rechtlich gar nicht zulässig ist (Sonderkündigungsrecht nach drei Jahren nutzen!), hast Du in der Regel keinen Vorteil aus einer längeren Laufzeit. Ganz im Gegenteil: Du verzichtest auf die Flexibilität, den Vertrag schon früher beenden zu können. Eine Laufzeit von einem Jahr reicht völlig, da sich der Vertrag ohnehin verlängert, sofern Du ihn nicht innerhalb der oben genannten Frist kündigst.

- Renten- und Berufsunfähigkeitsversicherungen

Renten- und Berufsunfähigkeitsversicherungen können in der Regel monatlich gekündigt werden. Dieser Schritt sollte jedoch gut durchdacht werden, da Du Dir hier beim Abschluss in der Regel wertvolle Vertragsgrundlagen sicherst.

So werden beispielsweise beim Abschluss einer Berufsunfähigkeitsversicherung die Konditionen auf Basis Deines Alters sowie des beim Abschluss vorherrschenden Gesundheitszustandes und oftmals auch des Berufes (Studentenkonditionen!!!) kalkuliert und für die Zukunft gesichert.

Aber auch steuerliche Aspekte können eine Rolle spielen. So sind Auszahlungen aus Rentenversicherungen, die vor dem 01.01.2005 begonnen haben, von der Abgeltungssteuer befreit. Die Kapitalertragssteuer von 25% greift erst bei Verträgen mit Beginn ab dem 01.01.2005.

Ein Wechsel sollte daher gut recherchiert und überlegt sein. Optimalerweise lässt Du Dich zuvor unabhängig beraten und Dir die Vor- UND Nachteile eines Wechsels transparent gegenüber stellen. Wenn Du das Gefühl hast, dass Deine aktuelle Versicherung Deine Anforderungen nicht erfüllt oder nicht (mehr) zu Deiner Lebenssituation passt, nutze die Möglichkeit eines kostenfreien Erstgespräches über den Terminanfrage-Button. Als unabhängige Beraterin unterstütze ich Dich gerne bei Deiner Entscheidungsfindung - damit Du finanziell optimal aufgestellt bist!

Du hast Fragen oder benötigst Unterstützung? Sende eine E-Mail an support@finanzhaeppchen.de!