Berufsunfähigkeit absichern

Schützen Sie Ihr Einkommen und Ihre Existenz!

Etwa ein Viertel der Menschen in Deutschland wird im Laufe des Arbeitslebens berufsunfähig, und trotzdem haben mehr Menschen ihren Hausrat als ihre Arbeitskraft abgesichert. Dabei sind sich Staat, Versicherer und Verbraucherschutz einig: Die Berufsunfähigkeitsversicherung gehört zu den wichtigsten Absicherungen überhaupt.

Mit einer frühzeitigen Absicherung schützen Sie Ihr Einkommen und können im Ernstfall Ihren Lebensstandard halten. Lassen Sie uns gemeinsam herausfinden, welcher Schutz zu Ihnen passt – so können Sie sorgenfrei in die Zukunft blicken!

Angebot

Berufsunfähigkeit absichern: Schützen Sie Ihr Einkommen und Ihre Existenz

Etwa ein Viertel der Menschen in Deutschland wird im Laufe des Arbeitslebens berufsunfähig, und trotzdem haben mehr Menschen ihren Hausrat als ihre Arbeitskraft abgesichert. Dabei sind sich Staat, Versicherer und Verbraucherschutz einig: Die Berufsunfähigkeitsversicherung gehört zu den wichtigsten Absicherungen überhaupt.

Mit einer frühzeitigen Absicherung schützen Sie Ihr Einkommen und können im Ernstfall Ihren Lebensstandard halten. Lassen Sie uns gemeinsam herausfinden, welcher Schutz zu Ihnen passt – so können Sie sorgenfrei in die Zukunft blicken!

Beratung vor Ort in Hamburg oder deutschlandweit als Online-Finanzberatung möglich!

Was bedeutet Berufsunfähigkeit?

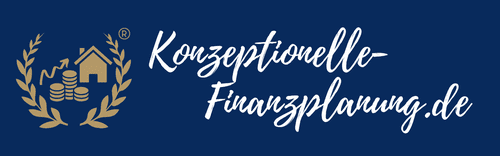

Wie sieht jemand aus, der berufsunfähig ist? Die meisten Befragten beschreiben hier eine Person, die in Folge eines Unfalls im Rollstuhl sitzt und nie wieder wird arbeiten können. In der Realität trifft dies aber nur auf sehr wenige Fälle zu. Den meisten Betroffen sieht man ihre Berufsunfähigkeit nicht an und sie werden auch wieder ins Arbeitsleben zurückkehren können. Denn eine Berufsunfähigkeit ist nicht mit einer Unfallbehinderung gleichzusetzen. Unfälle machen nur etwas über 8% der Berufsunfähigkeitsfälle aus.

Laut Definition gilt eine Person als berufsunfähig, wenn sie aus gesundheitlichen Gründen für mind. sechs Monate nicht im Stande ist, ihrem zuletzt ausgeübten Beruf nachzugehen.

Was bedeutet Berufsunfähigkeit?

Wie sieht jemand aus, der berufsunfähig ist? Die meisten Befragten beschreiben hier eine Person, die in Folge eines Unfalls im Rollstuhl sitzt und nie wieder wird arbeiten können. In der Realität trifft dies aber nur auf sehr wenige Fälle zu. Den meisten Betroffen sieht man ihre Berufsunfähigkeit nicht an und sie werden auch wieder ins Arbeitsleben zurückkehren können. Denn eine Berufsunfähigkeit ist nicht mit einer Unfallbehinderung gleichzusetzen. Unfälle machen nur etwas über 8% der Berufsunfähigkeitsfälle aus.

Laut Definition gilt eine Person als berufsunfähig, wenn sie aus gesundheitlichen Gründen für mind. sechs Monate nicht im Stande ist, ihrem zuletzt ausgeübten Beruf nachzugehen.

Was leistet eine Berufsunfähigkeitsversicherung?

Was leistet eine BU-Versicherung?

Eine Berufsunfähigkeitsversicherung zahlt eine monatliche Berufsunfähigkeitsrente, sobald Sie aus gesundlichen Gründen für mind. sechs Monate nicht im Stande sind, Ihrem Beruf nachzugehen. Sie sorgt dafür, dass Sie auch bei längerer Krankheit ein Einkommen haben und Ihren Lebensunterhalt bestreiten können. Ohne diese Absicherung sind Sozialleistungen notwendig, die jedoch erst gezahlt werden, wenn das bis dahin aufgebaute Vermögen aufgezehrt worden ist. Zudem reichen die Leistungen des Staates in der Regel nicht aus, um die laufenden Kosten zu decken. Die Berufsunfähigkeitsversicherung sorgt also nicht nur für ein laufendes Einkommen, sondern schützt auch Ihre Ersparnisse.

Die häufigsten Irrtümer zur BU-Absicherung

Wussten Sie, dass...

die Beiträge niedriger sind, je früher die Berufsunfähigkeitsversicherung abgeschlossen wird? Mit steigendem Eintrittsalter wird der monatliche Beitrag für eine Berufsunfähigkeitsversicherung teurer. Mit einem frühen Einstieg sichern Sie sich also nicht nur den Gesundheitszustand bei Abschluss, sondern auch einen dauerhaft günstigen Einstiegsbeitrag.

Varianten der BU-Absicherung

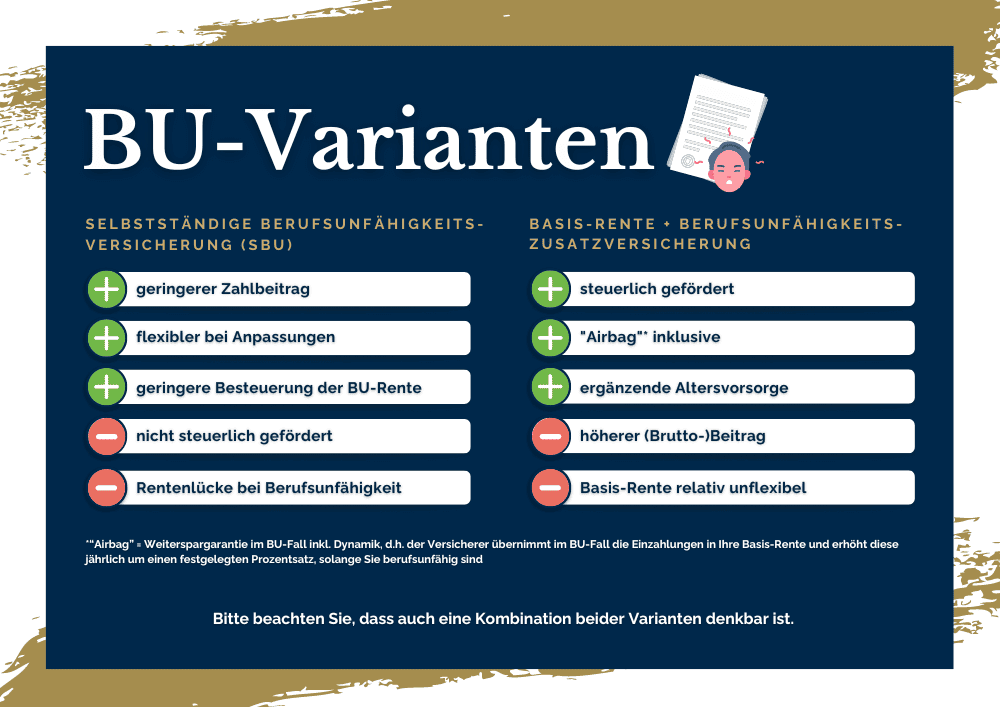

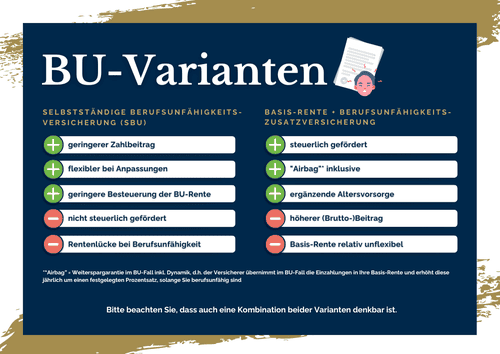

Die Berufsunfähigkeitsversicherung gibt es in verschiedenen Ausführungen, die je nach individuellen Bedürfnissen und finanzieller Situation unterschiedliche Vorteile bieten. Die zwei gängigsten Varianten sind die Selbstständige Berufsunfähigkeitsversicherung (SBU) und die Berufsunfähigkeitszusatzversicherung (BUZ), die an eine Altersvorsorge gekoppelt ist. Beide Modelle haben jeweils ihre Vor- und Nachteile.

Lassen Sie uns gemeinsam eine Lösung finden, die perfekt zu Ihnen passt. Vereinbaren Sie jetzt einen Beratungstermin!

Varianten der BU-Absicherung

Die Berufsunfähigkeitsversicherung gibt es in verschiedenen Ausführungen, die je nach individuellen Bedürfnissen und finanzieller Situation unterschiedliche Vorteile bieten. Die zwei gängigsten Varianten sind die Selbstständige Berufsunfähigkeitsversicherung (SBU) und die Berufsunfähigkeitszusatzversicherung (BUZ), die an eine Altersvorsorge gekoppelt ist. Beide Modelle haben jeweils ihre Vor- und Nachteile.

Lassen Sie uns gemeinsam eine Lösung finden, die perfekt zu Ihnen passt. Vereinbaren Sie jetzt einen Beratungstermin!

Wussten Sie, dass...

nicht jede*r eine Berufsunfähigkeitsversicherung abschließen kann? Das mitunter wichtigste Kriterium bei der Beantragung einer Berufsunfähigkeitsversicherung ist der aktuelle Gesundheitszustand. Dieser wird auf Basis eines detaillierten Fragebogens abgefragt. Vorerkrankungen können so zu Risikozuschlägen. Leistungsabusschlüssen oder sogar einer Ablehnung seitens des Versicherers führen. Bei bereits bestehenden Erkrankungen lohnt es sich daher, vorab eine anonyme Voranfrage durchzuführen, um die Versicherbarkeit zu prüfen.

Sie sind sich nicht sicher, ob Sie eine Berufsunfähigkeitsversicherung bekommen? Gerne unterstütze ich Sie bei der anonymen Risikovoranfrage!

Wussten Sie, dass...

nicht jede*r eine Berufsunfähigkeitsversicherung abschließen kann? Das mitunter wichtigste Kriterium bei der Beantragung einer Berufsunfähigkeitsversicherung ist der aktuelle Gesundheitszustand. Dieser wird auf Basis eines detaillierten Fragebogens abgefragt. Vorerkrankungen können so zu Risikozuschlägen. Leistungsabusschlüssen oder sogar einer Ablehnung seitens des Versicherers führen. Bei bereits bestehenden Erkrankungen lohnt es sich daher, vorab eine anonyme Voranfrage durchzuführen, um die Versicherbarkeit zu prüfen.

Sie sind sich nicht sicher, ob Sie eine Berufsunfähigkeitsversicherung bekommen? Gerne unterstütze ich Sie bei der anonymen Risikovoranfrage!

details

Was macht eine gute BU-Absicherung aus?

keine abstrakte Verweisung

Ein wesentliches Qualitätsmerkmal ist der Verzicht auf die sogenannte "abstrakte Verweisung". Das bedeutet, dass Sie im Fall einer Berufsunfähigkeit nicht auf einen anderen, eventuell minderwertigen Beruf verwiesen werden können, den Sie theoretisch ausüben könnten, sondern die Absicherung auf Ihren aktuellen Beruf fokussiert bleibt.

Nachversicherungsgarantie

Leben und Karriere entwickeln sich, und damit auch Ihr Absicherungsbedarf. Eine gute BU-Absicherung bietet Ihnen die Möglichkeit, die Versicherungssumme ohne erneute Gesundheitsprüfung zu erhöhen, etwa bei einem Jobwechsel, einer Gehaltserhöhung, einem Immobilienerwerb oder im Zuge der Familiengründung.

Umfassender Schutz

Ein gut ausgearbeitetes und leistungsstarkes Vertragswerk ist das Fundament einer soliden BU. Es definiert genau, unter welchen Umständen die Versicherung leistet, und bietet Schutz vor unerwarteten Versicherungslücken. Es sollte klar, verständlich und umfassend sein, damit Sie im Ernstfall optimal abgesichert sind.

Flexibilitäten

Eine gute Berufsunfähigkeitsversicherung bietet flexible Optionen, z.B. wenn Sie vorübergehend in finanzielle Engpässe geraten. Dazu gehören Möglichkeiten wie Beitragsstundung, Beitragsreduktion oder sogar eine befristete Beitragsfreistellung, ohne dass Ihr Versicherungsschutz verloren geht.

Über mich

Ihre Ansprechpartnerin für alle Finanzthemen

Als unabhängige Finanzberaterin mit langjähriger Erfahrung in der Berufsunfähigkeitsabsicherung sorge ich dafür, dass Ihre BU nicht nur auf dem Papier gut aussieht, sondern im Ernstfall Ihr Einkommen zuverlässig schützt – und begleite Sie auch dann an Ihrer Seite.

REFERENZEN

Das sagen meine Klient*innen

Maria Schulze

„Sandra Lekarczyk bietet eine individuelle, umfangreiche Beratung und überzeugt durch gute Vorbereitung, Organisation, Kompetenz und Freundlichkeit. Sie macht ihre Arbeit mit so viel Herzblut und so engagiert, dass ich mich einfach super aufgehoben und beraten fühle. Auch erklärt sie immer alles so, dass es auch für absolute Laien gut verständlich ist. Rückfragen werden schnell beantwortet und das bestmögliche Angebot zusammengestellt. Großes Lob und eine dicke Empfehlung!”

Rosalie W.

„Sandra Lekarczyk ist eine engagierte und aufmerksame Beraterin, die immer informiert und vorbereitet ist. Sie denkt mit und geht auf die Bedürfnisse ihrer Kund:innen ein. Zudem ist sie niemals forcierend oder „überredend“. Ich kann die Beratung uneingeschränkt empfehlen und fühle mich seit über 5 Jahren sicher und hochwertig betreut.”

V

V

V

V

Kristina W.

„Sandra ist eine ausgezeichnete Finanzberaterin! Ihre ständige Erreichbarkeit und schnelle Verfügbarkeit machen sie zu einer verlässlichen Ansprechpartnerin. Die Gespräche sind alles andere als trocken – sie schafft es, komplexe Finanzthemen auf anschauliche Weise zu vermitteln. Die visuelle Beratung ist besonders beeindruckend und hat mir geholfen, meine Finanzen klarer zu verstehen. Uneingeschränkt empfehlenswert!”

REFERENZEN

Das sagen meine Klient*innen

Maria Schulze

„Sandra Lekarczyk bietet eine individuelle, umfangreiche Beratung und überzeugt durch gute Vorbereitung, Organisation, Kompetenz und Freundlichkeit. Sie macht ihre Arbeit mit so viel Herzblut und so engagiert, dass ich mich einfach super aufgehoben und beraten fühle. Auch erklärt sie immer alles so, dass es auch für absolute Laien gut verständlich ist. Rückfragen werden schnell beantwortet und das bestmögliche Angebot zusammengestellt. Großes Lob und eine dicke Empfehlung!”

Rosalie W.

„Sandra Lekarczyk ist eine engagierte und aufmerksame Beraterin, die immer informiert und vorbereitet ist. Sie denkt mit und geht auf die Bedürfnisse ihrer Kund:innen ein. Zudem ist sie niemals forcierend oder „überredend“. Ich kann die Beratung uneingeschränkt empfehlen und fühle mich seit über 5 Jahren sicher und hochwertig betreut.”

Kristina W.

„Sandra ist eine ausgezeichnete Finanzberaterin! Ihre ständige Erreichbarkeit und schnelle Verfügbarkeit machen sie zu einer verlässlichen Ansprechpartnerin. Die Gespräche sind alles andere als trocken – sie schafft es, komplexe Finanzthemen auf anschauliche Weise zu vermitteln. Die visuelle Beratung ist besonders beeindruckend und hat mir geholfen, meine Finanzen klarer zu verstehen. Uneingeschränkt empfehlenswert!”

PRICING

Was kostet eine Beratung zur BU-Absicherung?

Der Ersttermin ist für Sie kostenfrei. Darüber hinaus orientiert sich die Vergütung an der Dienstleistung, die Sie in Anspruch nehmen möchten. Detaillierte Informationen finden Sie bei den einzelnen Finanzdienstleistungen und im kostenfreien Erstgespräch. Mehr Informationen

FAQ

Häufig gestellte Fragen zur BU-Versicherung

„Die BU zahlt eh nicht“ – Warum subjektive Erfahrungen nicht über objektive Fakten stehen sollten

10.06.2025 | Versicherungen

Was die Leistungsquote wirklich aussagt – und warum gute Beratung im Ernstfall entscheidend ist

„Meine Hausärztin meinte, die BU zahlt eh nicht.“ - Diesen Satz hörte ich kürzlich von einem Klienten, der kurz davor stand, seinen Berufsunfähigkeitsvertrag zu unterschreiben und im letzten Moment zurückschreckte.