Muster-Finanzplanung

Einblick in die ganzheitliche Finanzplanung

Wie läuft eigentlich eine ganzheitliche Finanzplanung ab? Begleiten Sie mich bei folgendem Muster-Fall und erhalten Sie eine bessere Vorstellung davon, wie ich Sie als professionelle Finanzplanerin unterstützen kann.

Der Muster-Fall:

Julia M., 32 Jahre alt, hat vor einigen Jahren ein Studium im Bereich Marketing abgeschlossen und sich seitdem als Marketing-Managerin einen Namen gemacht. Sie arbeitet bei einem bekannten mittelständischen Unternehmen in Berlin und ist beruflich sehr zufrieden. Perspektivisch kann sie sich vorstellen, mehr Verantwortung in ihrer Firma zu übernehmen. Eine Führungsposition wäre in diesem Zusammenhang durchaus denkbar, was sich dann auch sehr positiv auf ihre finanzielle Situation auswirken würde.

Mit ihrem aktuellen Einkommen ist Julia grundsätzlich zufrieden. Dennoch versäumt sie es nicht, regelmäßig ihr Gehalt zu verhandeln. Dies sorgt unter anderem dafür, dass ihre Einkünfte mit den Kostensteigerungen durch Inflation mithalten können und sie Rücklagen aufbauen kann. Erst kürzlich hat sie so die letzte Rate für ihren Studienkredit abbezahlt. Zudem hat sie unerwartet 30.000€ geerbt und dieses Geld auf ihrem Tagesgeldkonto "geparkt". Dies sieht sie als eine temporäre Lösung, denn ihr ist bewusst, dass die Zinsen hier nicht ausreichen, um den Wertverlust durch Inflation auszugleichen.

Julia wünscht sich, perspektivisch finanziell unabhängig werden zu können. Für sie bedeutet finanzielle Unabhängigkeit, dass sie genügend Vermögen aufgebaut hat, um ihren Lebensstandard auch ohne ihr reguläres Gehalt aufrechterhalten zu können. Sie möchte in der Lage sein, Entscheidungen in ihrem Leben zu treffen, die nicht primär von finanziellen Überlegungen abhängen - sei es in Bezug auf die Karriere oder ihre persönlichen Lebensziele. Julia möchte ein finanzielles Polster haben, das ihr Sicherheit bietet und die Möglichkeit eröffnet, auch mal Risiken einzugehen, ohne sich Sorgen um die finanzielle Zukunft machen zu müssen. Außerdem möchte sie in der Lage sein, in ihre eigene Weiterbildung zu investieren und vielleicht sogar früher in Rente zu gehen, wenn sie das möchte. Zusammengefasst ist finanzielle Unabhängigkeit für Julia gleichbedeutend mit Freiheit und Sicherheit.

Im Zusammenhang mit diesem Ziel hat Julia bereits über ein Investment in Aktien nachgedacht, doch schien ihr dies bis jetzt zu riskant. Tatsächlich fehlt es ihr bei finanziellen Themen an Wissen und Durchblick. Es wäre für sie hilfreich, mehr über verschiedene Möglichkeiten der Geldanlage zu wissen und die Optionen gegeneinander abwägen zu können. Da Julia in ihrem Berufsalltag sehr gefordert ist und ihre Freizeit gerne nutzt, um auszuspannen und mit Freunden etwas zu unternehmen, ist ihr von Beginn an bewusst, dass sie sich langfristig nicht wird dazu motivieren können, sich regelmäßig mit dem Kapitalmarkt, steuerlichen Optimierungen und dem aktuellen Stand ihrer Altersvorsorge auseinander zu setzen. Sie möchte daher Finanzthemen gerne an eine*n Profi delegieren. Während ihrer Recherche im Internet stößt sie auf mein Profil und fragt über das Online-Formular einen kostenfreien Kennenlerntermin bei mir an. Dieses Angebot kommt ihr sehr gelegen, denn sie möchte sich erst einmal einen persönlichen Eindruck von der Person verschaffen, der sie die Ausrichtung ihrer Finanzen anvertrauen würde, bevor sie sich tatsächlich für eine Zusammenarbeit entscheidet. So kommt es zu unserem ersten gemeinsamen Termin.

Muster-Finanzplanung

Einblick in die ganzheitliche Finanzplanung

Wie läuft eigentlich eine ganzheitliche Finanzplanung ab? Begleiten Sie mich bei folgendem Muster-Fall und erhalten Sie eine bessere Vorstellung davon, wie ich Sie als professionelle Finanzplanerin unterstützen kann.

Der Muster-Fall:

Julia M., 32 Jahre alt, hat vor einigen Jahren ein Studium im Bereich Marketing abgeschlossen und sich seitdem als Marketing-Managerin einen Namen gemacht. Sie arbeitet bei einem bekannten mittelständischen Unternehmen in Berlin und ist beruflich sehr zufrieden. Perspektivisch kann sie sich vorstellen, mehr Verantwortung in ihrer Firma zu übernehmen. Eine Führungsposition wäre in diesem Zusammenhang durchaus denkbar, was sich dann auch sehr positiv auf ihre finanzielle Situation auswirken würde.

Mit ihrem aktuellen Einkommen ist Julia grundsätzlich zufrieden. Dennoch versäumt sie es nicht, regelmäßig ihr Gehalt zu verhandeln. Dies sorgt unter anderem dafür, dass ihre Einkünfte mit den Kostensteigerungen durch Inflation mithalten können und sie Rücklagen aufbauen kann. Erst kürzlich hat sie so die letzte Rate für ihren Studienkredit abbezahlt. Zudem hat sie unerwartet 30.000€ geerbt und dieses Geld auf ihrem Tagesgeldkonto "geparkt". Dies sieht sie als eine temporäre Lösung, denn ihr ist bewusst, dass die Zinsen hier nicht ausreichen, um den Wertverlust durch Inflation auszugleichen.

Julia wünscht sich, perspektivisch finanziell unabhängig werden zu können. Für sie bedeutet finanzielle Unabhängigkeit, dass sie genügend Vermögen aufgebaut hat, um ihren Lebensstandard auch ohne ihr reguläres Gehalt aufrechterhalten zu können. Sie möchte in der Lage sein, Entscheidungen in ihrem Leben zu treffen, die nicht primär von finanziellen Überlegungen abhängen - sei es in Bezug auf die Karriere oder ihre persönlichen Lebensziele.

Julia möchte ein finanzielles Polster haben, das ihr Sicherheit bietet und die Möglichkeit eröffnet, auch mal Risiken einzugehen, ohne sich Sorgen um die finanzielle Zukunft machen zu müssen. Außerdem möchte sie in der Lage sein, in ihre eigene Weiterbildung zu investieren und vielleicht sogar früher in Rente zu gehen, wenn sie das möchte. Zusammengefasst ist finanzielle Unabhängigkeit für Julia gleichbedeutend mit Freiheit und Sicherheit.

Im Zusammenhang mit diesem Ziel hat Julia bereits über ein Investment in Aktien nachgedacht, doch schien ihr dies bis jetzt zu riskant. Tatsächlich fehlt es ihr bei finanziellen Themen an Wissen und Durchblick. Es wäre für sie hilfreich, mehr über verschiedene Möglichkeiten der Geldanlage zu wissen und die Optionen gegeneinander abwägen zu können.

Da Julia in ihrem Berufsalltag sehr gefordert ist und ihre Freizeit gerne nutzt, um auszuspannen und mit Freunden etwas zu unternehmen, ist ihr von Beginn an bewusst, dass sie sich langfristig nicht wird dazu motivieren können, sich regelmäßig mit dem Kapitalmarkt, steuerlichen Optimierungen und dem aktuellen Stand ihrer Altersvorsorge auseinander zu setzen. Sie möchte daher Finanzthemen gerne an eine*n Profi delegieren.

Während ihrer Recherche im Internet stößt sie auf mein Profil und fragt über das Online-Formular einen kostenfreien Kennenlerntermin bei mir an. Dieses Angebot kommt ihr sehr gelegen, denn sie möchte sich erst einmal einen persönlichen Eindruck von der Person verschaffen, der sie die Ausrichtung ihrer Finanzen anvertrauen würde, bevor sie sich tatsächlich für eine Zusammenarbeit entscheidet. So kommt es zu unserem ersten gemeinsamen Termin.

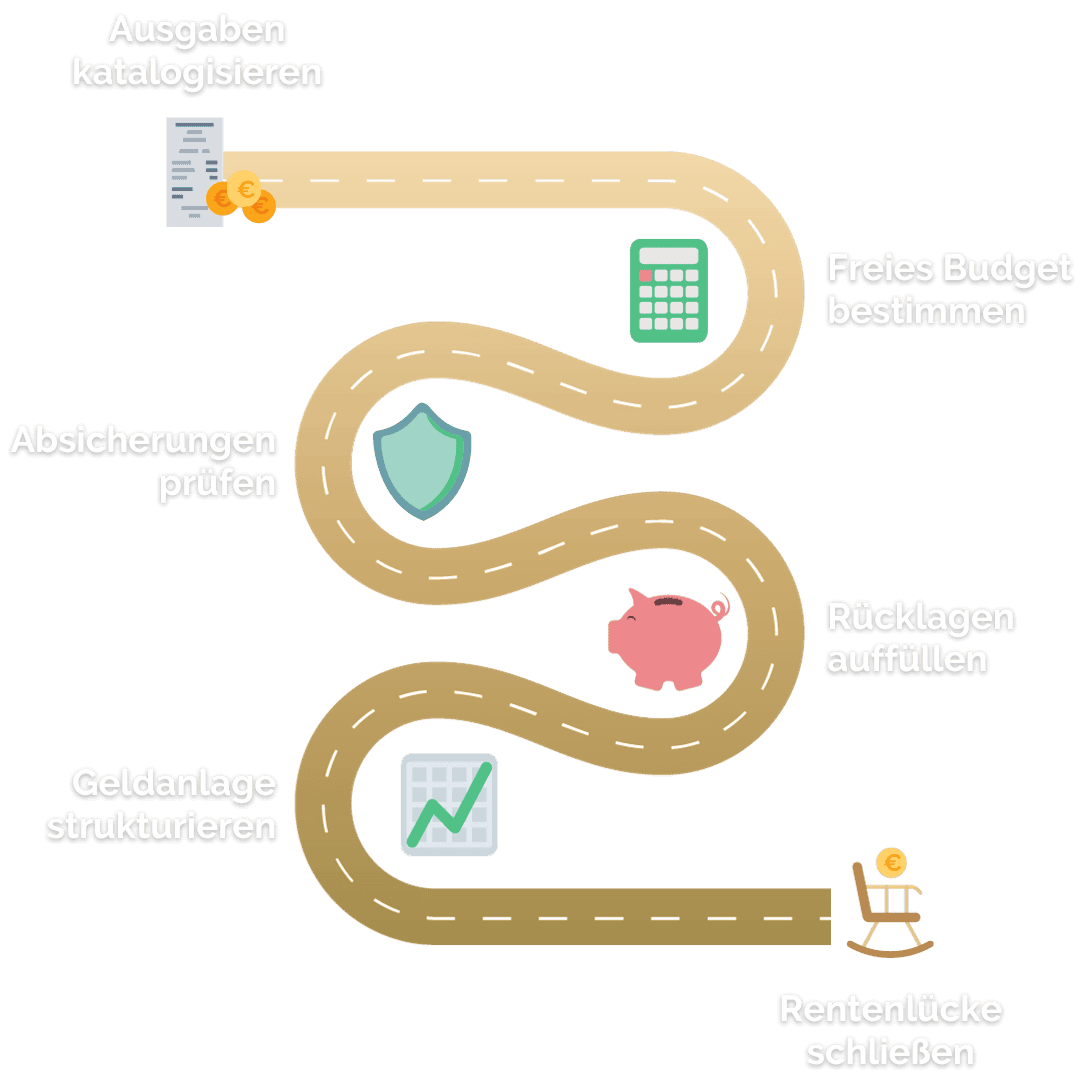

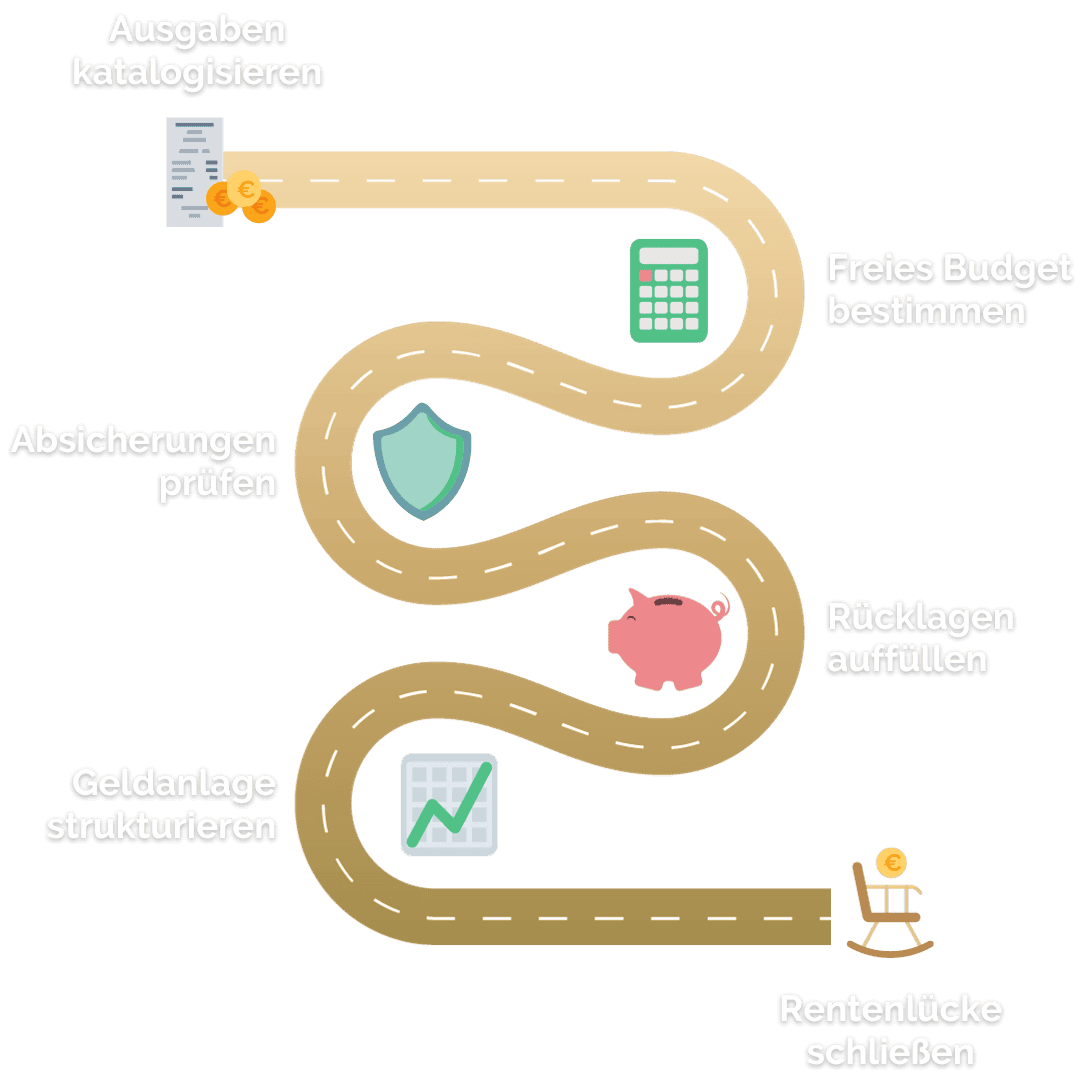

Schritt 1

Kostenfreies Kennenlerngespräch

Situation verstehen & Erwartungen klären

Da Julia in Berlin lebt und ich von Hamburg aus berate, ist es nützlich, dass unser Termin online stattfinden kann. Über eine spezielle Beratungsplattform können Julia und ich uns sehen, miteinander sprechen und ich kann Julia sowohl meinen Computerbildschirm, als auch den Bildschirm meines Tablets teilen. Letzteres ist nützlich, wenn mir zur Beantwortung von Julias Fragen eine kleine spontane Skizze nützlich scheint, sodass Julia die Antwort besser nachvollziehen kann.

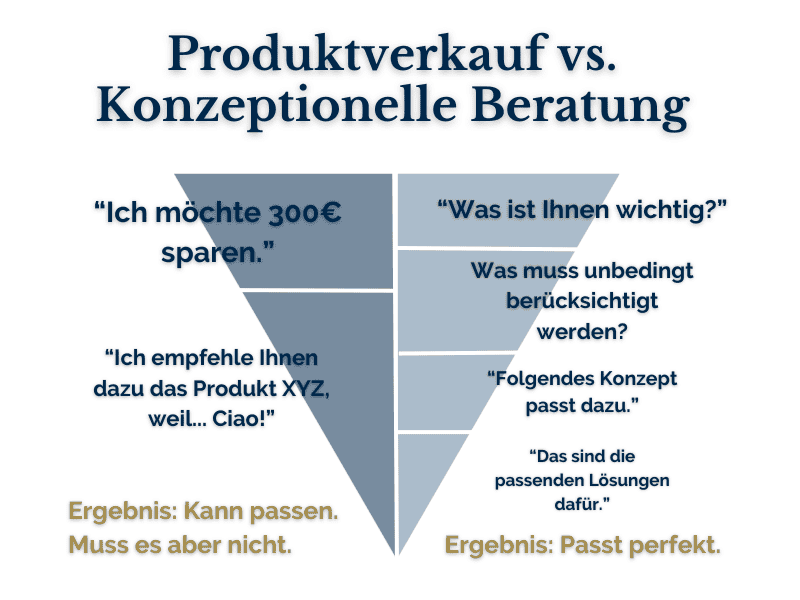

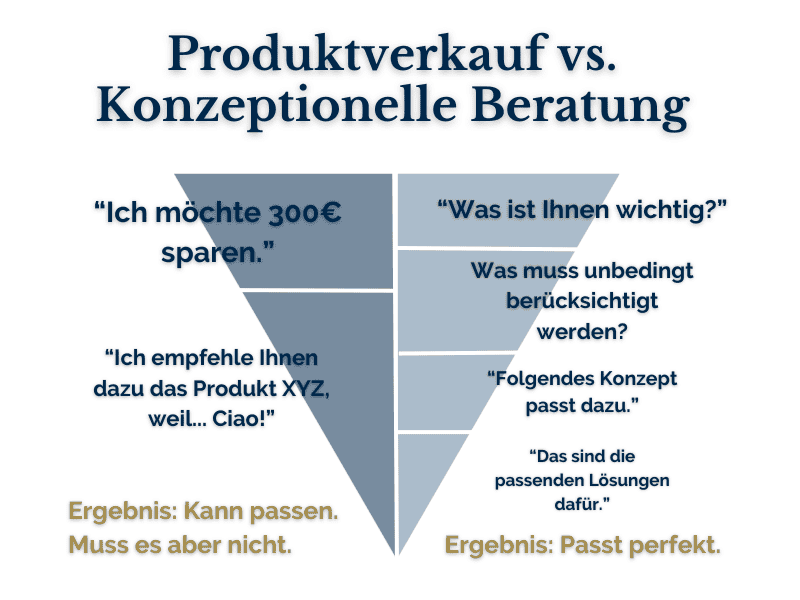

Im Kennenlerntermin erzählt mir Julia von sich, ihrer Lebenssituation, ihren Zielen und was ihr bei ihren Finanzen wichtig ist. Auch thematisieren wir Julias persönliche Herausforderungen im Umgang mit ihren Finanzen. So kann ich ihr direkt den einen oder anderen Tipp aus meiner Erfahrung mitgeben, den sie direkt umsetzen kann. Mein Ziel ist es, Julias Situation und ihr Anliegen so gut es geht zu verstehen. Ich stelle daher viele Fragen und mache mir Notizen. Außerdem soll Julia die Möglichkeit haben, all ihre Fragen in Bezug auf eine mögliche Zusammenarbeit zu stellen. So sprechen wir auch detailliert über die verschiedenen Beratungsschwerpunkte sowie die Vergütungsmöglichkeiten meiner Dienstleistung.

Da Julia sich von Beginn an im Gespräch wohlfühlt und nicht das Gefühl hat, dass nur um den Verkauf von Finanzprodukten geht, vereinbaren wir unseren ersten Folgetermin.

Ich gebe Julia für ihre Vorbereitung einige Hinweise und sende ihr im Nachgang mit der Terminbestätigung einige Vorlagen, mit denen sie die im nächsten Termin benötigten Informationen leichter zusammenstellen kann.

Schritt 2

Erfassungstermin

(Bestandsaufnahme)

Planungsbasis schaffen

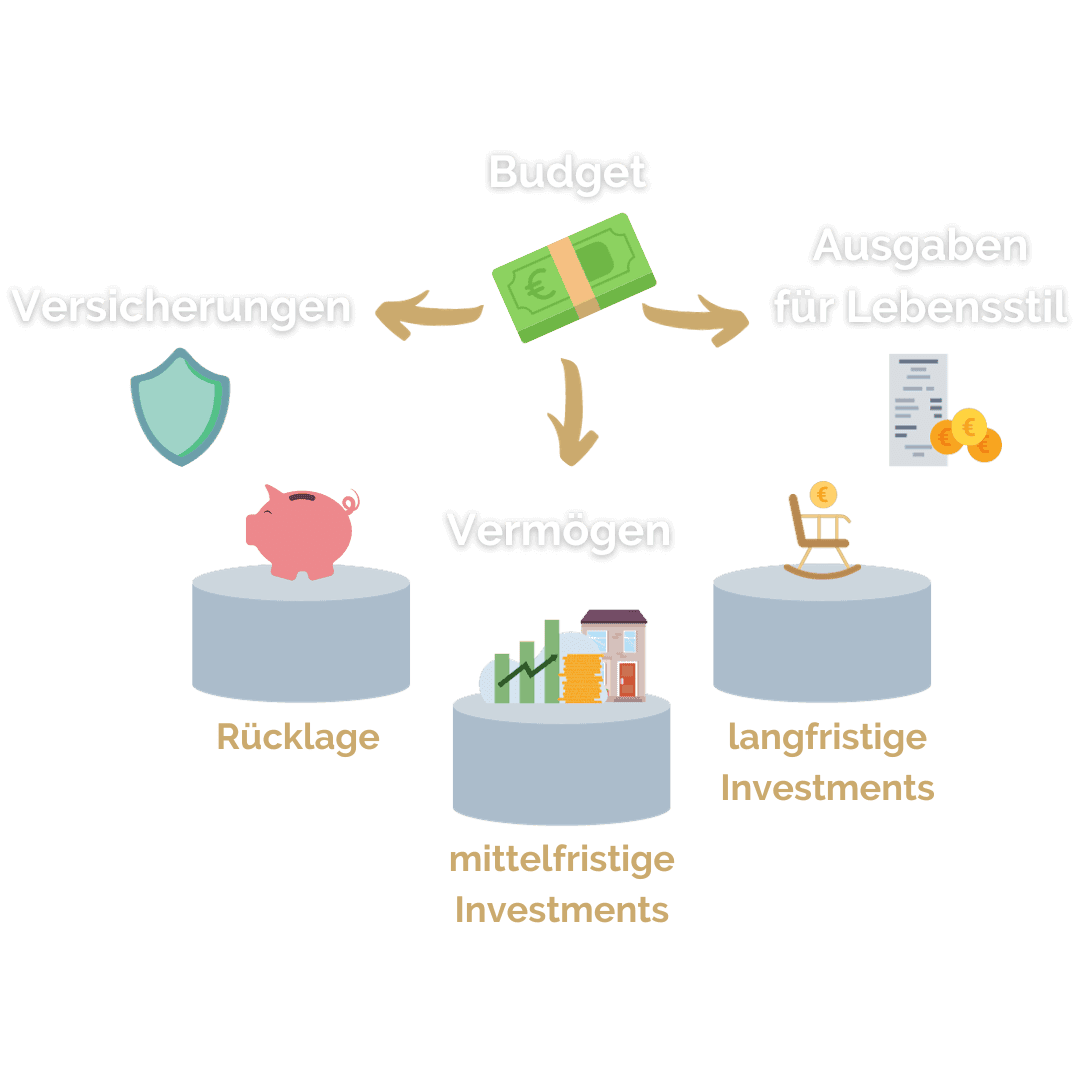

Das Ziel des "Erfassungstermins" besteht darin, Julias finanzielle Situation möglichst vollständig aufzunehmen, zu verstehen, mit Julias Zielen abzugleichen und Optimierungspotenziale aufzudecken.

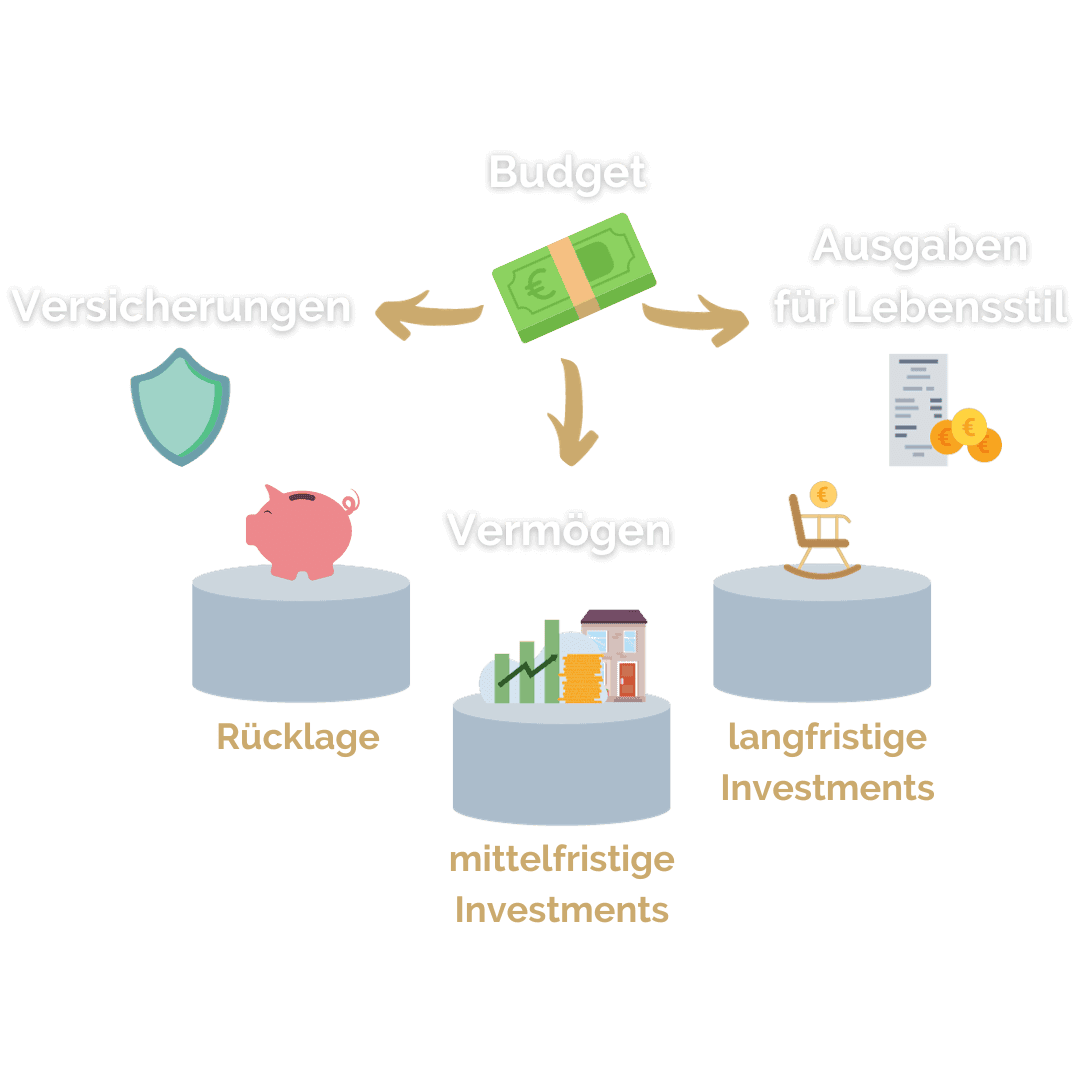

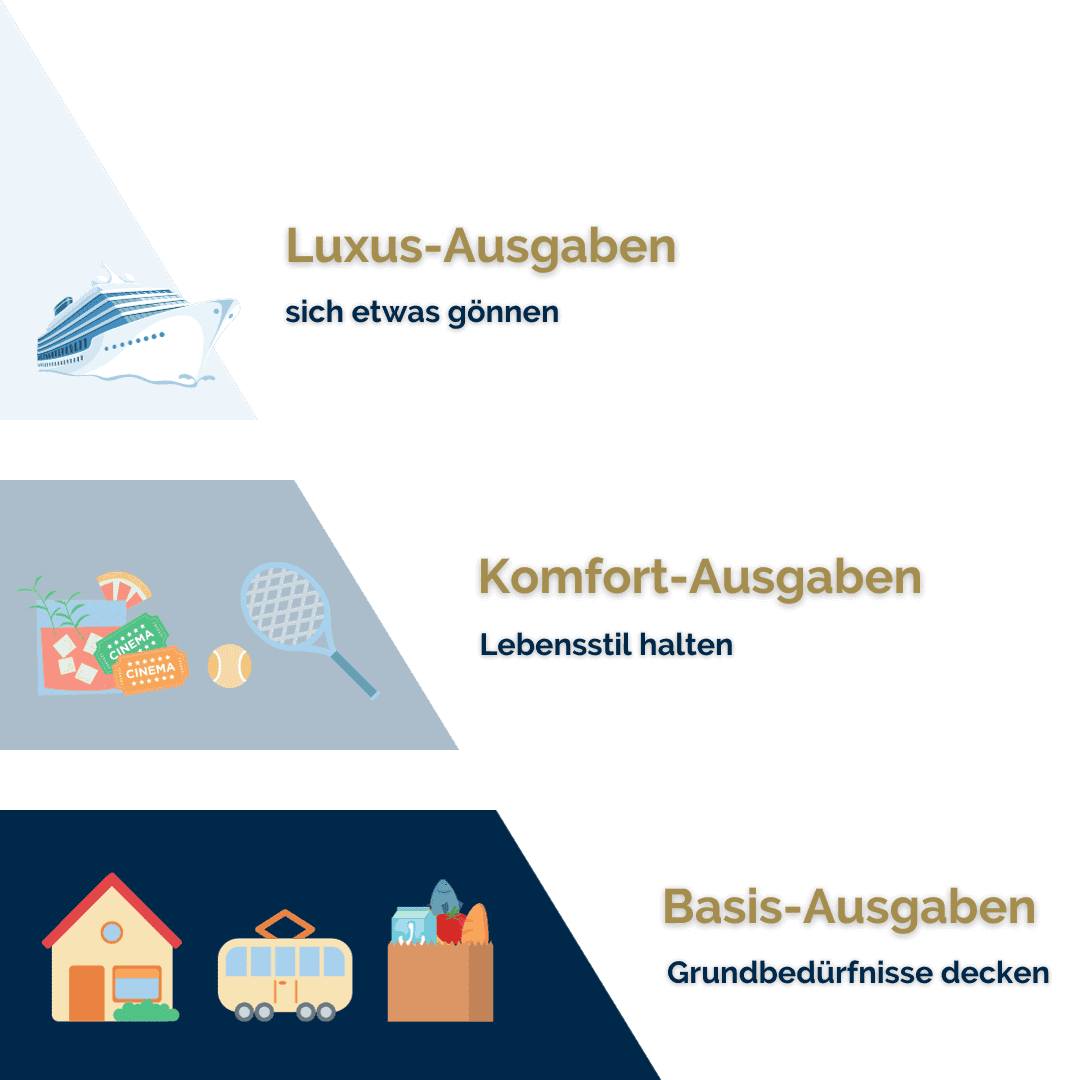

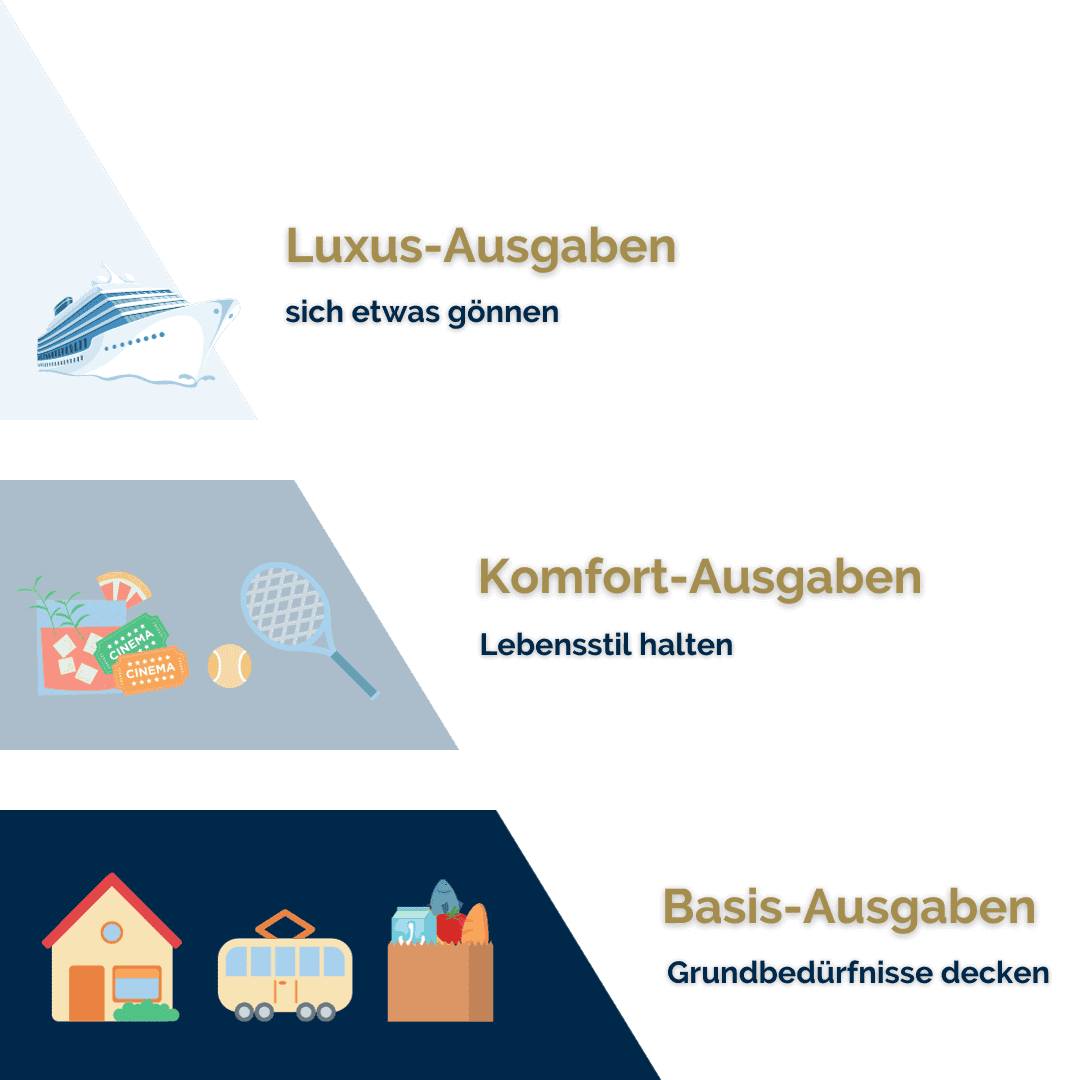

Wir beginnen damit, das wir Julias Einkommenssituation erfassen und alle monatlichen Ausgaben auflisten. Wie nehmen außerdem Julias aktuelle Vermögenssituation auf, d.h. ihre angesparten Gelder mit den entsprechenden Vermögensbausteinen (z.B. Tagesgeld- und Festgeldkonten, Depots).

Im letzten Schritt der Erfassung verschaffen wir uns auch einen Überblick zu den bestehenden Versicherungen.

Ziele definieren

Anschließend geht es um Julias finanzielle Ziele. Mit anderen Worten: Nachdem wir Julias "Ist-Situation" kennen, gilt es Julias "Soll-Situation" zu definieren. Dies schaffen wir, indem wir die folgenden Fragen thematisieren:

- Wie sieht Julias gewünschter Lebensstil im Alter aus? Welches monatliche Nettoeinkommen soll zur Verfügung stehen? Wann möchte Julia in die Rente gehen können?

- Welche Notfall-Reserve möchte Julia stets bereit halten, um finanziell flexibel auf Unvorhergesehenes reagieren zu können?

- Welche kurz- und mittelfristigen finanziellen Wünsche gibt es, für die Julia Geld zurücklegen möchte?

- Welches monatliche Mindesteinkommen soll bei längerem Einkommensausfall gesichert sein, um das Leben angemessen finanziell weiterführen zu können?

SOLL-IST-Abgleich

Indem wir nun Julias finanzielle Situation mit ihren Wünschen gegenüber stellen, erkennen wir die konkreten Beratungsthemen:

- Julias bisherige Rentenvorsorge reicht nicht aus, um den gewünschten Lebensstil im Alter zu realisieren. Hier gilt es Optionen zu besprechen, mit denen diese Rentenlücke geschlossen werden kann.

- Julias Notfall-Reserve ist dank des Erbes über den tatsächlichen Bedarf hinaus gefüllt. In Anbetracht der Inflation ist das suboptimal. Hier empfiehlt sich eine Umstrukturierung in Richtung einer gewinnbringenden Anlage.

- Beim Aufnehmen von Julias Versicherungen fällt auf, dass einige Verträge schon länger nicht aktualisiert worden sind. Es ist sehr wahrscheinlich, dass durch eine Optimierung bessere Leistungen bei gleichzeitig geringeren Beiträgen erreicht werden können.

Dies sind demnach die Themen, denen wir uns im darauf folgenden Planungstermin widmen werden.

Schritt 3

Planungstermin

(Lösungsfindung)

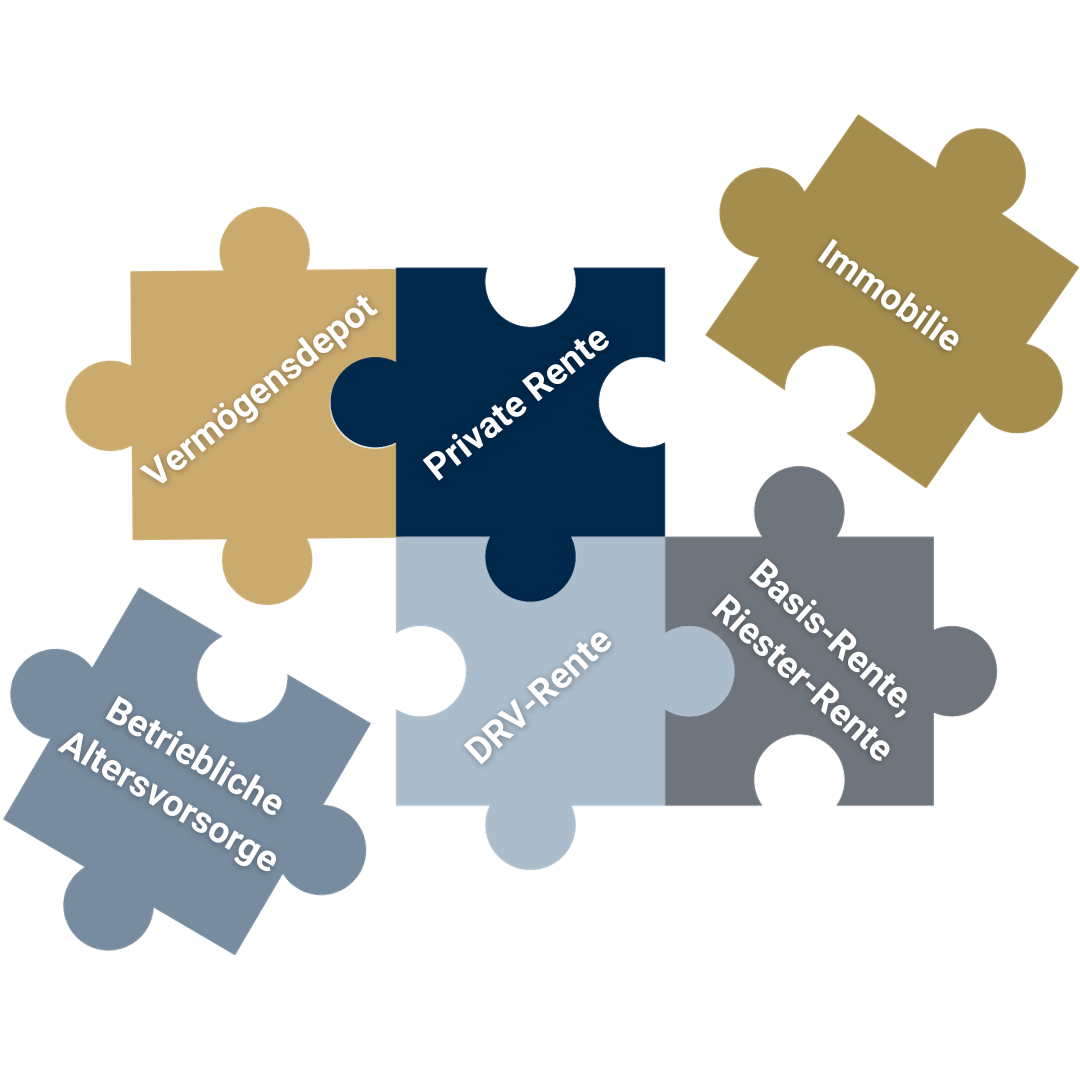

Altersvorsorge

Ziel: Rentenlücke schließen

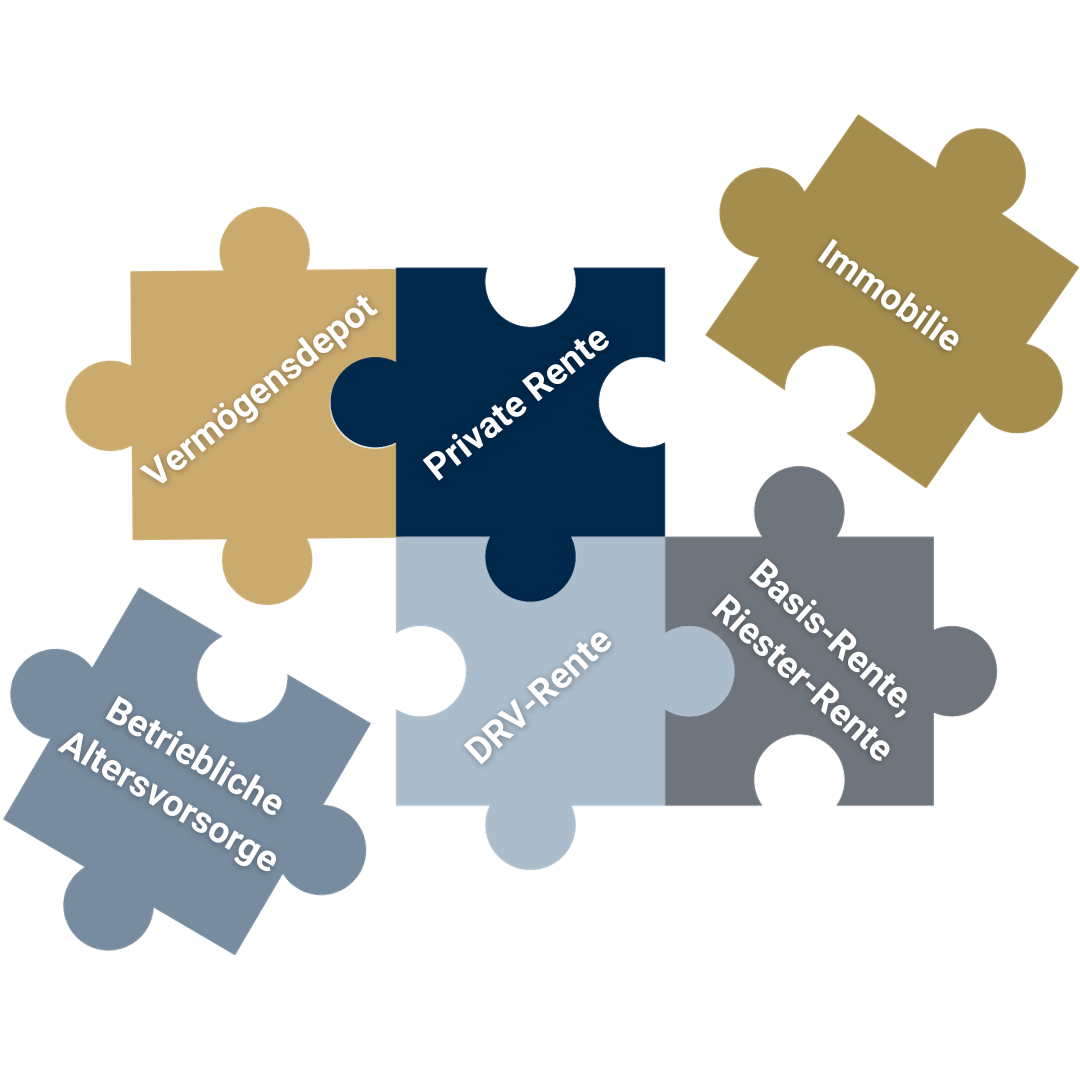

Im Erfassungstermin haben wir bereits die Höhe von Julias Rentenlücke identifizieren können. Auf Basis dieses Bedarfs berechnen wir nun die Sparrate, die Julia ihrem individuellen Rentenziel zuteilen sollte. Darüber hinaus sprechen wir über verschiedene Möglichkeiten der Altersvorsorge und stellen die Vor- und Nachteile dieser Optionen jeweils gegenüber. Hier berücksichtigen wir auch steuerliche Aspekte, mit denen Julia den Aufbau ihrer Altersvorsorge optimieren kann: Indem sie Teile ihrer Altersvorsorge vom Staat bezuschussen lässt, kann sie ihr Ziel auch mit einer niedrigeren Sparrate erreichen. Nachdem Julia die verschiedenen Bausteine der Altersvorsorge kennt, kann sie die zu ihrer Lebensplanung passende(n) Lösung(en) wählen.

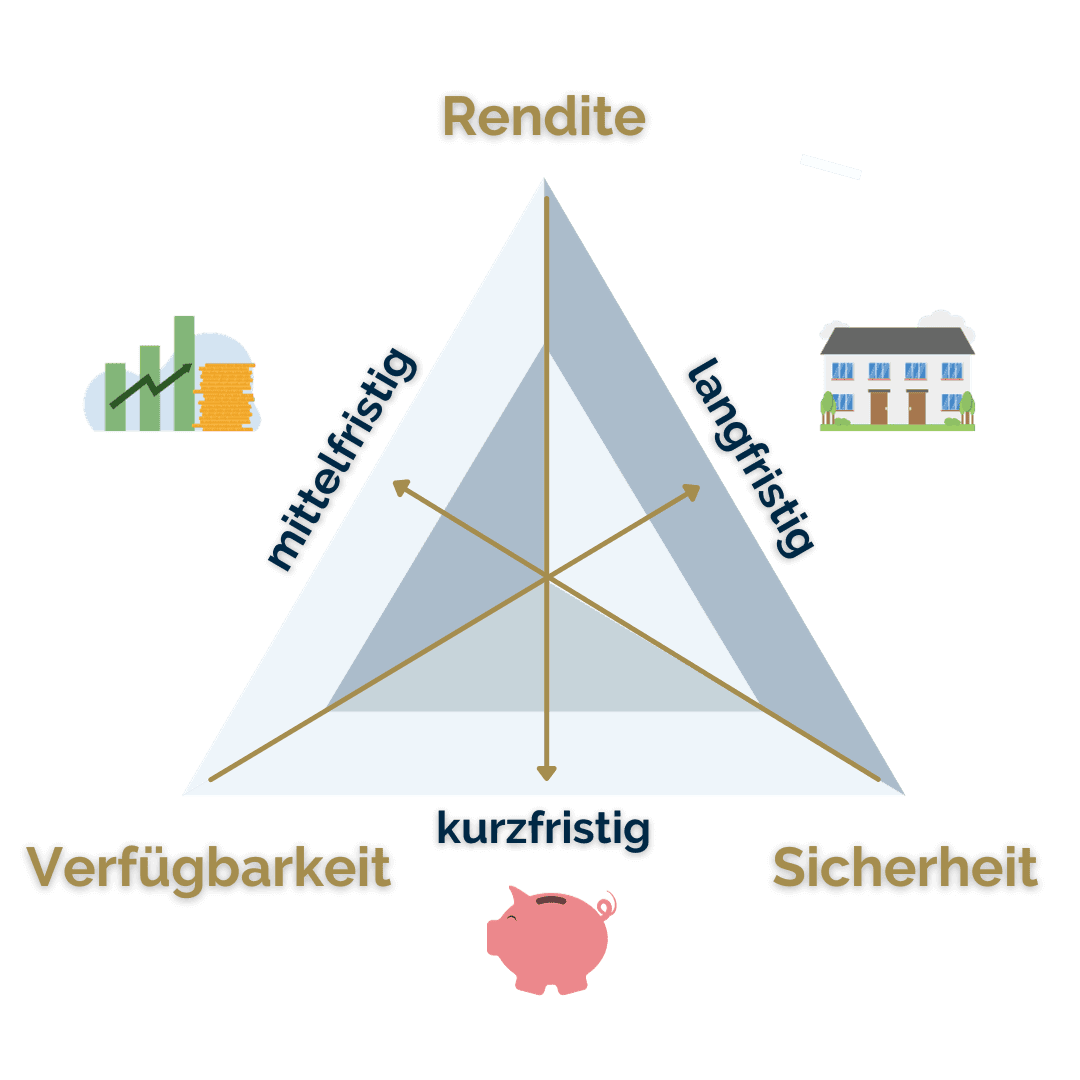

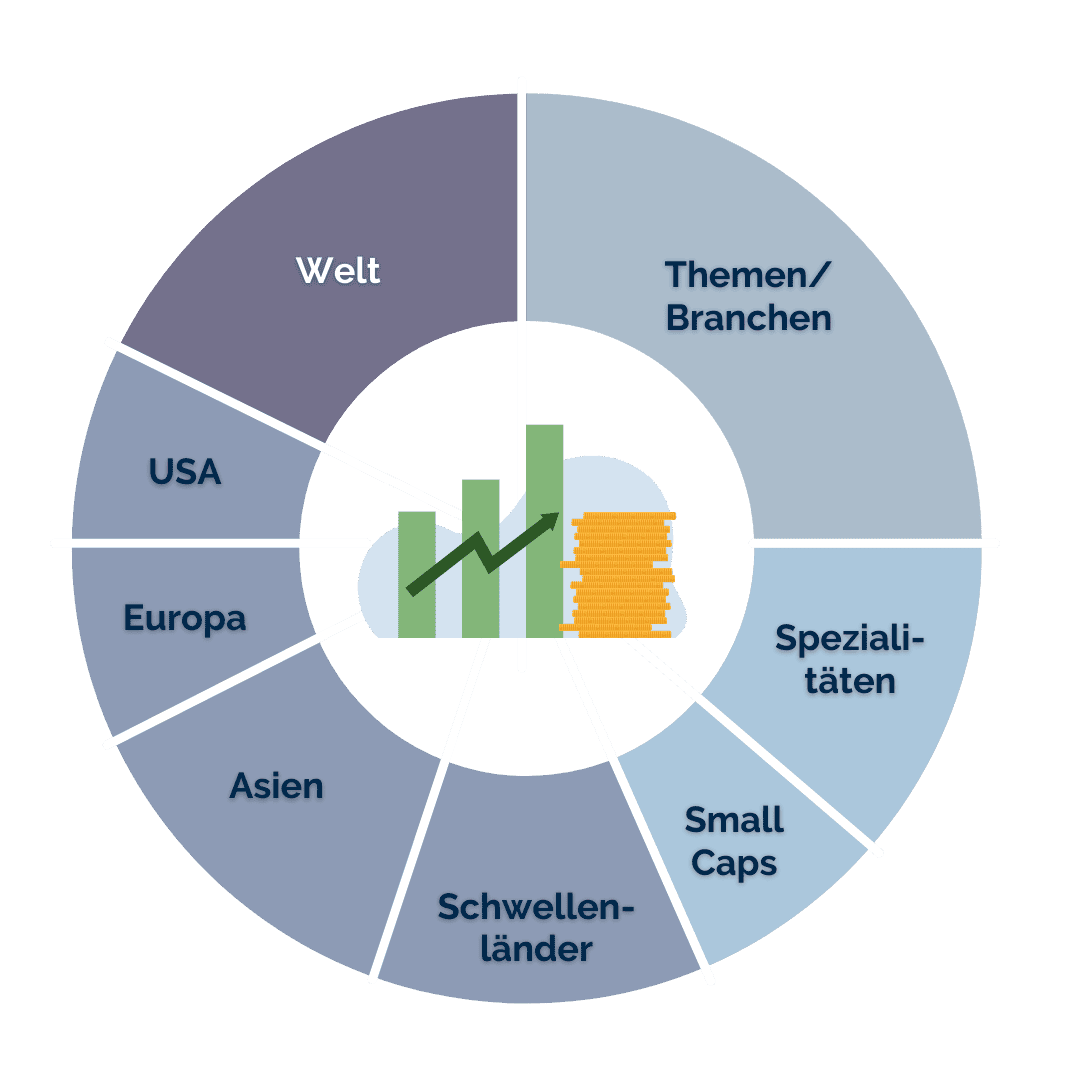

Geldanlage

Ziel: Vermögen bedarfsgerecht strukturieren

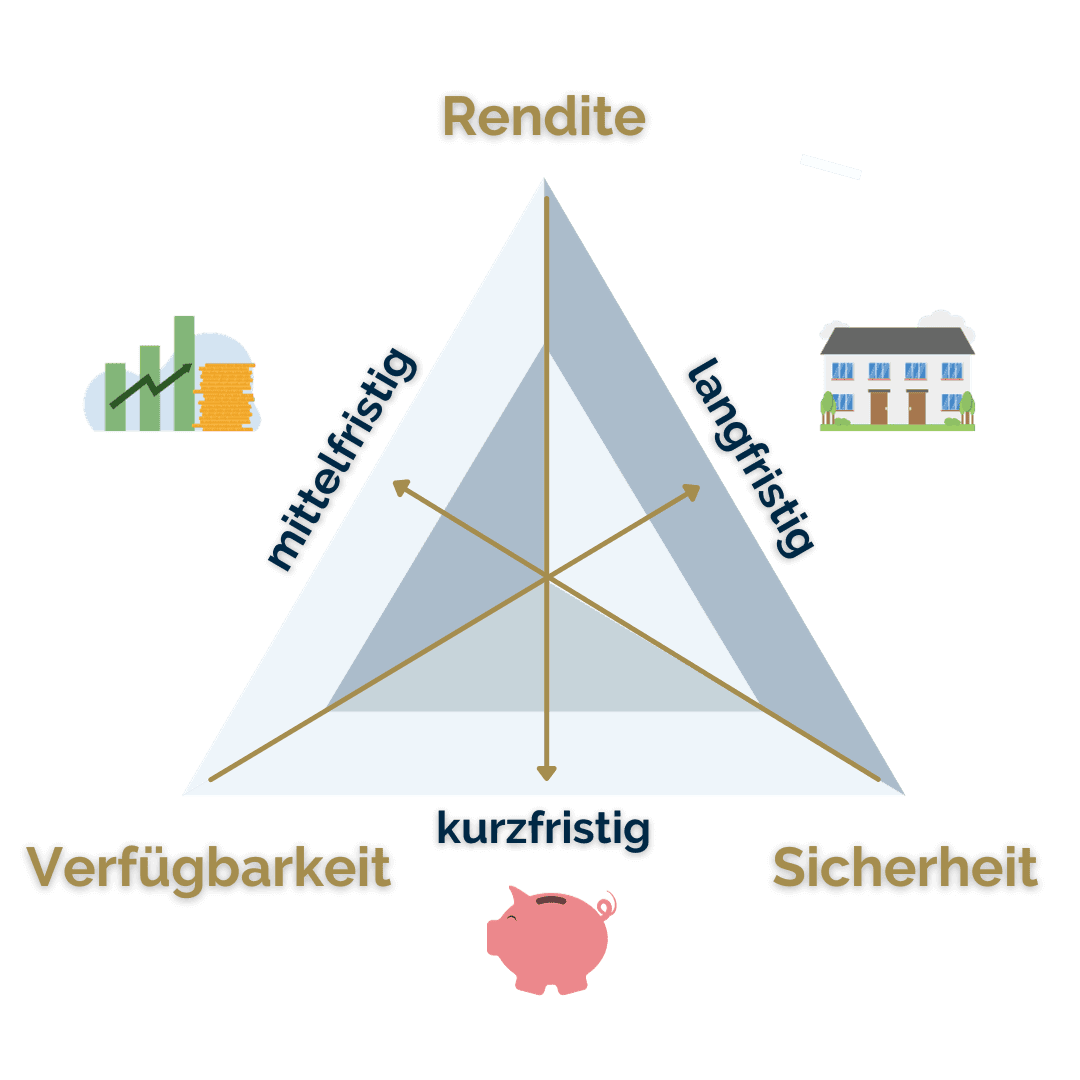

Ist der Notfall-Puffer gefüllt, können darüber hinaus gehende Gelder gewinnbringend angelegt werden. Auch hier stehen Julia verschiedene Optionen zur Verfügung. Neben einer Investition am Kapitalmarkt kann Julia beispielsweise auch kapitalmarktunabhängige Anlagen in Betracht ziehen. Tatsächlich ließe sich mit dem Erbe - vorausgesetzt das monatlich freie Budget lässt dies zu - auch eine erste, kleine Immobilie als Kapitalanlage realisieren. Für eine TÜV-geprüfte 2-Zimmer-Wohnung in nachgefragter Lage planen wir mit max. 25.000€ Eigenkapital und einem Tilgungsbudget von 300 - 400€. Da dies in Julias Liquiditätssituation passt, kann sie auf diese Weise schon frühzeitig Immobilieneigentum erwerben. Somit stehen Julia noch 10.000€ über den Puffer hinaus gehendes Budget zur Verfügung, das flexibel innerhalb eines Vermögensdepots angelegt werden kann. Hier besprechen wir die Grundlagen der Geldanlage, sodass Julia die Chancen und Risiken richtig einschätzen und Investitions-Entscheidungen mit einem "guten Bauchgefühl" treffen kann.

Finanzkonzept

An dieser Stelle unserer Zusammenarbeit kennt Julia ihren individuellen Bedarf und verschiedene Lösungsmöglichkeiten, mit denen sie ihren Bedarf decken kann. Nun liegt die Entscheidung bei ihr, ob sie mit mir auch über konkrete Finanzprodukte sprechen und ihr Konzept über geeignete Lösungsbausteine gemeinsam mit mir umsetzen möchte. In diesem Fall verlassen wir den Bereich der konzeptionellen Finanzplanung und gehen über in die unabhängige Finanzberatung.

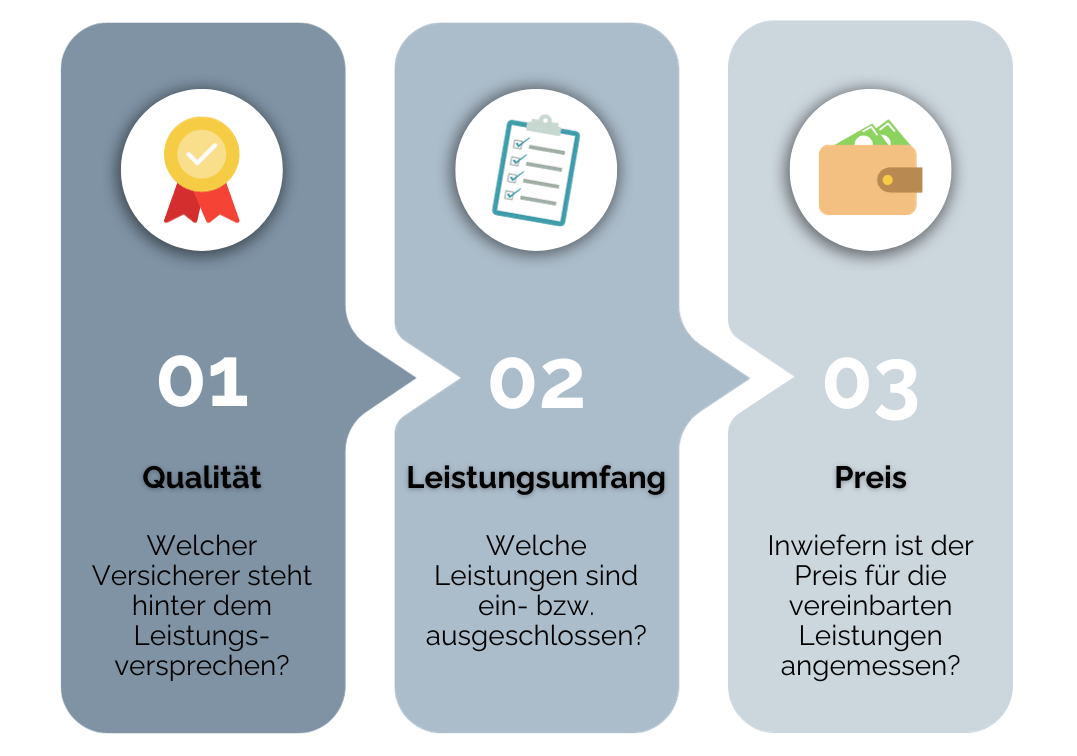

Unabhängige FINANZBERATUNG

In 4 Schritten zur individuellen Lösung!

1.

Bedarf klären

Bringen Sie all Ihre Fragen mit und erzählen Sie mir von Ihrer Situation sowie Ihren Erwartungen an meine Beratung. Je genauer ich Ihre Situation und Ihre Präferenzen kenne, umso bessere Empfehlungen kann ich Ihnen geben.

2.

Optionen verstehen

Ich kläre Sie auf und helfe Ihnen dabei, Unterschiede zwischen verschiedenen Möglichkeiten zu verstehen. So werden Sie entscheidungsfähig und können aus den verfügbaren Lösungen das zu Ihnen passende Angebot wählen.

3.

Produktempfehlung erhalten

Sie erhalten eine gut begründete Empfehlung für Ihren individuellen Bedarf. Auf Wunsch erläutere ich Ihnen auch Alternativen und zeige Ihnen deren Vor- und Nachteile nachvollziehbar auf. Sie entscheiden, was Sie umsetzen wollen!

4.

Wunschlösung umsetzen

Sie sind mit meiner Beratung und der Produktempfehlung zufrieden? Dann unterstütze ich Sie auch gerne bei der konkreten Umsetzung: Wir füllen alle erforderlichen Formulare aus und bringen Ihre Wunschlösung auf den Weg.

Schritt 4

Individuelle Finanzberatung

Altersvorsorge

Baustein- und Anbieterauswahl

Aus unserem Planungstermin kennt Julia nun die verschiedenen Produktoptionen im Bereich der Altersvorsorge. Nun gilt es die verschiedenen Produktanbieter transparent zu vergleichen und den für Julias Situation passenden "Partner" zu finden. Ich kläre Julia darüber auf, worauf zu achten ist und wir besprechen verschiedene Angebote. Auf diese Weise kann Julia eine fundierte Entscheidung für ihre Altersvorsorge treffen.

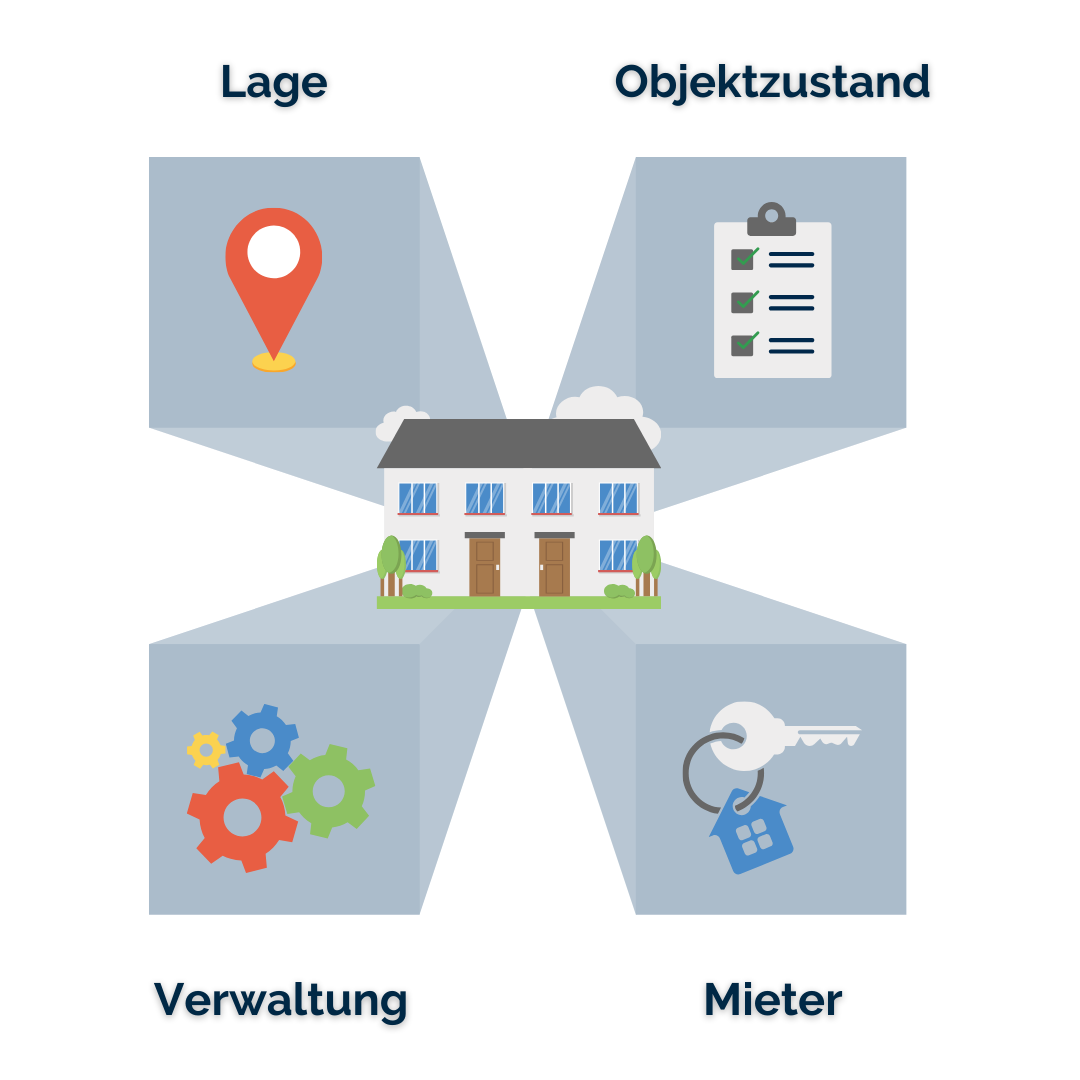

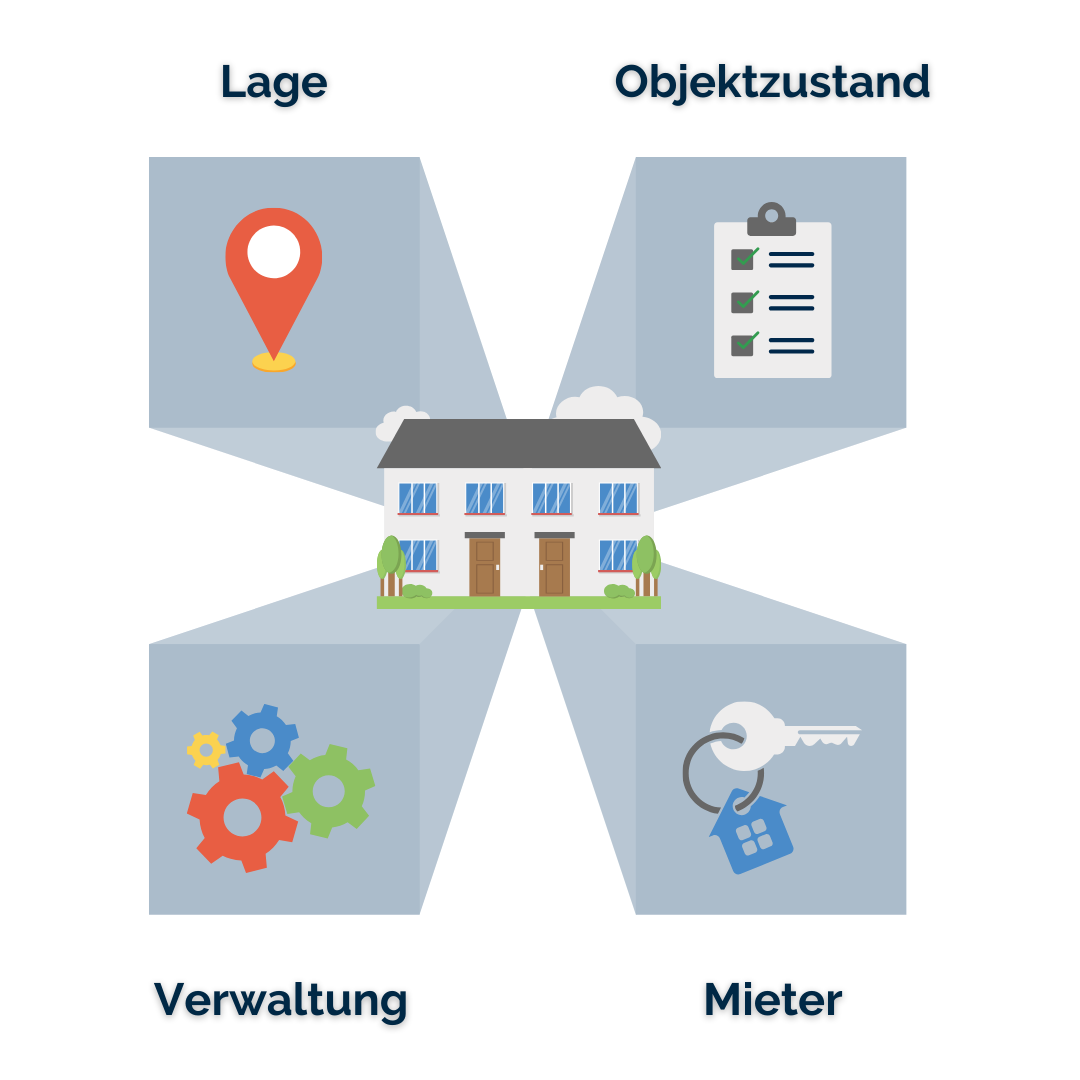

Immobilie als Kapitalanlage

Objektsuche und Wirtschaftlichkeitsberechnung

Über die Kooperation mit Deutschland Immobilien können Julia und ich TÜV-geprüfte Anlageobjekte konkret in Augenschein nehmen und die Wirtschaftlichkeit einer Investition auf Basis der voraussichtlichen Finanzierungskonditionen einschätzen. Ist diese gegeben, senden wir gemeinsam eine deutschlandweite Finanzierungsanfrage an >400 Banken raus. Mit anderen Worten: Wir "bewerben" und bei den Banken um eine Finanzierung. Auf Basis der Rückmeldungen können wir so für Julia das beste Finanzierungsanbebot finden. Dieses nutzen wir im Anschluss, um eine konkrete Simulation des Immobilienkaufs vorzunehmen, sodass Julia eine solide Entscheidungsgrundlage hat. Anschließend begleite ich Julia auch bei allen weiteren Schritten - bis hin zum Notartermin.

Übrigens: Bei den von mir vermittelten Immobilien ist eine professionelle Verwaltung stets in der Kalkulation inbegriffen. So entsteht für Julia als frisch gebackene Vermieterin kein Mehraufwand.

Geldanlage

Individuelles Anlagekonzept

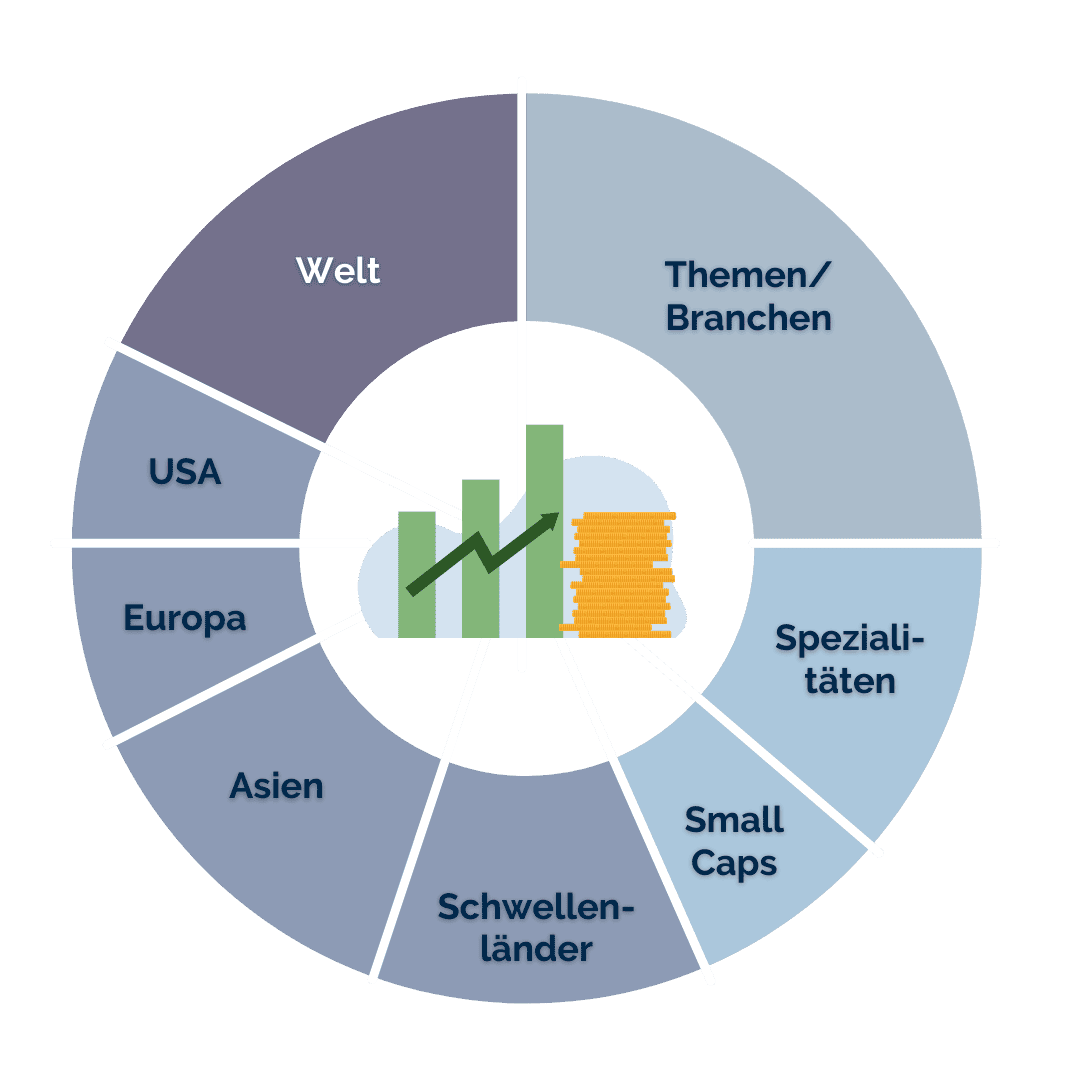

Für die über die Immobilieninvestition und die Notfall-Reserve hinaus gehenden Gelder stellen wir für Julia ein individuelles Anlagekonzept zusammen, das auf Julias finanziellen Zielen und ihrer persönlichen Risikoneigung basiert. So arbeiten wir beispielweise für mittelfristige Anlagezeiträume mit risikoärmeren Mischfonds, während langfristige Anlagezeiträume mit Aktienfonds und/oder ETFs abgedeckt werden können. Das Ziel ist ein möglichst breit gestreutes Konzept, das Julia die größtmögliche Flexibilität bietet, wenn sie zukünftig über die angelegten Gelder verfügen möchte.

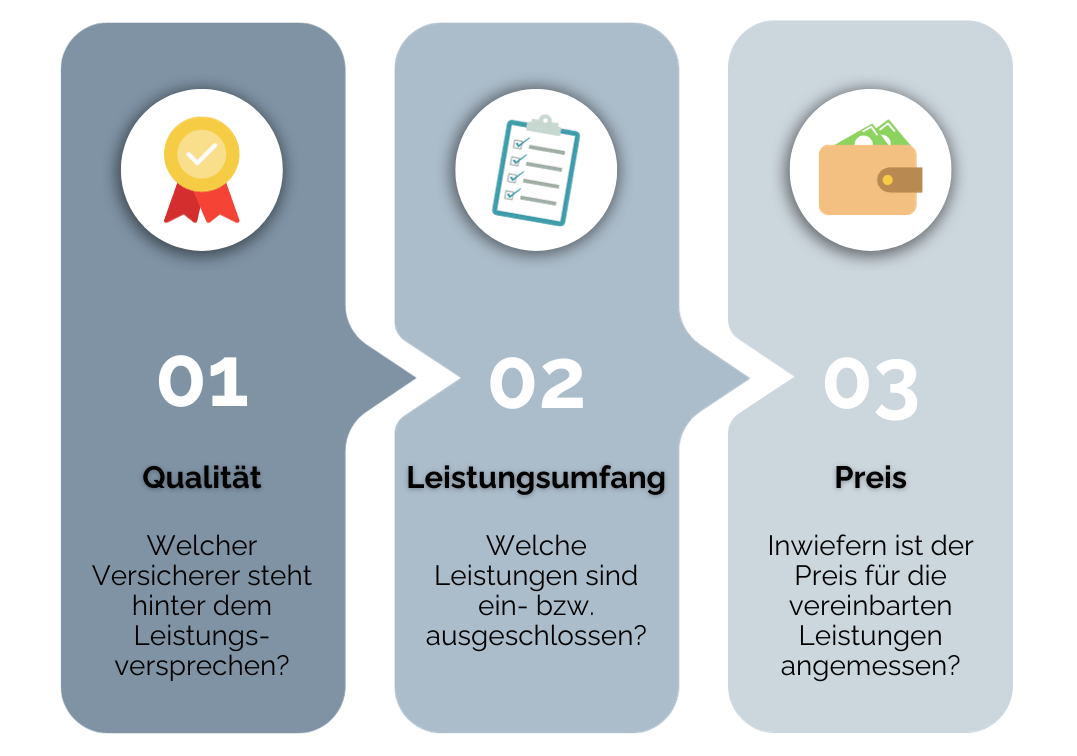

Versicherungen

Vertrags-Check & Versicherungsberatung

All unser Planungsaufwand nützt nichts, wenn Julias Absicherungsfundament nicht stimmig ist. Ich kläre Julia über ggf. bestehende Schwachstellen sowie Lücken innerhalb ihrer Versicherungsverträge auf und liefere Optimierungsvorschläge. Ist ein bestehender Vertrag bereits gut gestaltet, so bekommt Julia auch hier ein transparentes Feedback und kann ihn guten Gewissens beibehalten.

Schritt 1

Kostenfreies Kennenlerngespräch

Situation verstehen & Erwartungen klären

Da Julia in Berlin lebt und ich von Hamburg aus berate, ist es nützlich, dass unser Termin online stattfinden kann. Über eine spezielle Beratungsplattform können Julia und ich uns sehen, miteinander sprechen und ich kann Julia sowohl meinen Computerbildschirm, als auch den Bildschirm meines Tablets teilen. Letzteres ist nützlich, wenn mir zur Beantwortung von Julias Fragen eine kleine spontane Skizze nützlich scheint, sodass Julia die Antwort besser nachvollziehen kann.

Im Kennenlerntermin erzählt mir Julia von sich, ihrer Lebenssituation, ihren Zielen und was ihr bei ihren Finanzen wichtig ist. Auch thematisieren wir Julias persönliche Herausforderungen im Umgang mit ihren Finanzen. So kann ich ihr direkt den einen oder anderen Tipp aus meiner Erfahrung mitgeben, den sie direkt umsetzen kann. Mein Ziel ist es, Julias Situation und ihr Anliegen so gut es geht zu verstehen. Ich stelle daher viele Fragen und mache mir Notizen. Außerdem soll Julia die Möglichkeit haben, all ihre Fragen in Bezug auf eine mögliche Zusammenarbeit zu stellen. So sprechen wir auch detailliert über die verschiedenen Beratungsschwerpunkte sowie die Vergütungsmöglichkeiten meiner Dienstleistung.

Da Julia sich von Beginn an im Gespräch wohlfühlt und nicht das Gefühl hat, dass nur um den Verkauf von Finanzprodukten geht, vereinbaren wir unseren ersten Folgetermin.

Ich gebe Julia für ihre Vorbereitung einige Hinweise und sende ihr im Nachgang mit der Terminbestätigung einige Vorlagen, mit denen sie die im nächsten Termin benötigten Informationen leichter zusammenstellen kann.

Schritt 2

Erfassungstermin (Bestandsaufnahme)

Planungsbasis schaffen

Das Ziel des "Erfassungstermins" besteht darin, Julias finanzielle Situation möglichst vollständig aufzunehmen, zu verstehen, mit Julias Zielen abzugleichen und Optimierungspotenziale aufzudecken.

Wir beginnen damit, das wir Julias Einkommenssituation erfassen und alle monatlichen Ausgaben auflisten. Wie nehmen außerdem Julias aktuelle Vermögenssituation auf, d.h. ihre angesparten Gelder mit den entsprechenden Vermögensbausteinen (z.B. Tagesgeld- und Festgeldkonten, Depots).

Im letzten Schritt der Erfassung verschaffen wir uns auch einen Überblick zu den bestehenden Versicherungen.

Ziele definieren

Anschließend geht es um Julias finanzielle Ziele. Mit anderen Worten: Nachdem wir Julias "Ist-Situation" kennen, gilt es Julias "Soll-Situation" zu definieren. Dies schaffen wir, indem wir die folgenden Fragen thematisieren:

- Wie sieht Julias gewünschter Lebensstil im Alter aus? Welches monatliche Nettoeinkommen soll zur Verfügung stehen? Wann möchte Julia in die Rente gehen können?

- Welche Notfall-Reserve möchte Julia stets bereit halten, um finanziell flexibel auf Unvorhergesehenes reagieren zu können?

- Welche kurz- und mittelfristigen finanziellen Wünsche gibt es, für die Julia Geld zurücklegen möchte?

- Welches monatliche Mindesteinkommen soll bei längerem Einkommensausfall gesichert sein, um das Leben angemessen finanziell weiterführen zu können?

SOLL-IST-Abgleich

Indem wir nun Julias finanzielle Situation mit ihren Wünschen gegenüber stellen, erkennen wir die konkreten Beratungsthemen:

- Julias bisherige Rentenvorsorge reicht nicht aus, um den gewünschten Lebensstil im Alter zu realisieren. Hier gilt es Optionen zu besprechen, mit denen diese Rentenlücke geschlossen werden kann.

- Julias Notfall-Reserve ist dank des Erbes über den tatsächlichen Bedarf hinaus gefüllt. In Anbetracht der Inflation ist das suboptimal. Hier empfiehlt sich eine Umstrukturierung in Richtung einer gewinnbringenden Anlage.

- Beim Aufnehmen von Julias Versicherungen fällt auf, dass einige Verträge schon länger nicht aktualisiert worden sind. Es ist sehr wahrscheinlich, dass durch eine Optimierung bessere Leistungen bei gleichzeitig geringeren Beiträgen erreicht werden können.

Dies sind demnach die Themen, denen wir uns im darauf folgenden Planungstermin widmen werden.

Schritt 3

Planungstermin (Lösungsfindung)

Altersvorsorge

Ziel: Rentenlücke schließen

Im Erfassungstermin haben wir bereits die Höhe von Julias Rentenlücke identifizieren können. Auf Basis dieses Bedarfs berechnen wir nun die Sparrate, die Julia ihrem individuellen Rentenziel zuteilen sollte. Darüber hinaus sprechen wir über verschiedene Möglichkeiten der Altersvorsorge und stellen die Vor- und Nachteile dieser Optionen jeweils gegenüber. Hier berücksichtigen wir auch steuerliche Aspekte, mit denen Julia den Aufbau ihrer Altersvorsorge optimieren kann: Indem sie Teile ihrer Altersvorsorge vom Staat bezuschussen lässt, kann sie ihr Ziel auch mit einer niedrigeren Sparrate erreichen. Nachdem Julia die verschiedenen Bausteine der Altersvorsorge kennt, kann sie die zu ihrer Lebensplanung passende(n) Lösung(en) wählen.

Geldanlage

Ziel: Vermögen bedarfsgerecht strukturieren

Ist der Notfall-Puffer gefüllt, können darüber hinaus gehende Gelder gewinnbringend angelegt werden. Auch hier stehen Julia verschiedene Optionen zur Verfügung. Neben einer Investition am Kapitalmarkt kann Julia beispielsweise auch kapitalmarktunabhängige Anlagen in Betracht ziehen. Tatsächlich ließe sich mit dem Erbe - vorausgesetzt das monatlich freie Budget lässt dies zu - auch eine erste, kleine Immobilie als Kapitalanlage realisieren. Für eine TÜV-geprüfte 2-Zimmer-Wohnung in nachgefragter Lage planen wir mit max. 25.000€ Eigenkapital und einem Tilgungsbudget von 300 - 400€. Da dies in Julias Liquiditätssituation passt, kann sie auf diese Weise schon frühzeitig Immobilieneigentum erwerben. Somit stehen Julia noch 10.000€ über den Puffer hinaus gehendes Budget zur Verfügung, das flexibel innerhalb eines Vermögensdepots angelegt werden kann. Hier besprechen wir die Grundlagen der Geldanlage, sodass Julia die Chancen und Risiken richtig einschätzen und Investitions-Entscheidungen mit einem "guten Bauchgefühl" treffen kann.

Finanzkonzept

An dieser Stelle unserer Zusammenarbeit kennt Julia ihren individuellen Bedarf und verschiedene Lösungsmöglichkeiten, mit denen sie ihren Bedarf decken kann. Nun liegt die Entscheidung bei ihr, ob sie mit mir auch über konkrete Finanzprodukte sprechen und ihr Konzept über geeignete Lösungsbausteine gemeinsam mit mir umsetzen möchte. In diesem Fall verlassen wir den Bereich der konzeptionellen Finanzplanung und gehen über in die unabhängige Finanzberatung.

Unabhängige FINANZBERATUNG

In 4 Schritten zur individuellen Lösung!

1.

Bedarf klären

Bringen Sie all Ihre Fragen mit und erzählen Sie mir von Ihrer Situation sowie Ihren Erwartungen an meine Beratung. Je genauer ich Ihre Situation und Ihre Präferenzen kenne, umso bessere Empfehlungen kann ich Ihnen geben.

2.

Optionen verstehen

Ich kläre Sie auf und helfe Ihnen dabei, Unterschiede zwischen verschiedenen Möglichkeiten zu verstehen. So werden Sie entscheidungsfähig und können aus den verfügbaren Lösungen das zu Ihnen passende Angebot wählen.

3.

Produktempfehlung erhalten

Sie erhalten eine gut begründete Empfehlung für Ihren individuellen Bedarf. Auf Wunsch erläutere ich Ihnen auch Alternativen und zeige Ihnen deren Vor- und Nachteile nachvollziehbar auf. Sie entscheiden, was Sie umsetzen wollen!

4.

Wunschlösung umsetzen

Sie sind mit meiner Beratung und der Produktempfehlung zufrieden? Dann unterstütze ich Sie auch gerne bei der konkreten Umsetzung: Wir füllen alle erforderlichen Formulare aus und bringen Ihre Wunschlösung auf den Weg.

Schritt 4

Individuelle Finanzberatung

Altersvorsorge

Baustein- und Anbieterauswahl

Aus unserem Planungstermin kennt Julia nun die verschiedenen Produktoptionen im Bereich der Altersvorsorge. Nun gilt es die verschiedenen Produktanbieter transparent zu vergleichen und den für Julias Situation passenden "Partner" zu finden. Ich kläre Julia darüber auf, worauf zu achten ist und wir besprechen verschiedene Angebote. Auf diese Weise kann Julia eine fundierte Entscheidung für ihre Altersvorsorge treffen.

Immobilie als Kapitalanlage

Objektsuche und Wirtschaftlichkeitsberechnung

Über die Kooperation mit Deutschland Immobilien können Julia und ich TÜV-geprüfte Anlageobjekte konkret in Augenschein nehmen und die Wirtschaftlichkeit einer Investition auf Basis der voraussichtlichen Finanzierungskonditionen einschätzen. Ist diese gegeben, senden wir gemeinsam eine deutschlandweite Finanzierungsanfrage an >400 Banken raus. Mit anderen Worten: Wir "bewerben" und bei den Banken um eine Finanzierung. Auf Basis der Rückmeldungen können wir so für Julia das beste Finanzierungsanbebot finden. Dieses nutzen wir im Anschluss, um eine konkrete Simulation des Immobilienkaufs vorzunehmen, sodass Julia eine solide Entscheidungsgrundlage hat. Anschließend begleite ich Julia auch bei allen weiteren Schritten - bis hin zum Notartermin.

Übrigens: Bei den von mir vermittelten Immobilien ist eine professionelle Verwaltung stets in der Kalkulation inbegriffen. So entsteht für Julia als frisch gebackene Vermieterin kein Mehraufwand.

Geldanlage

Individuelles Anlagekonzept

Für die über die Immobilieninvestition und die Notfall-Reserve hinaus gehenden Gelder stellen wir für Julia ein individuelles Anlagekonzept zusammen, das auf Julias finanziellen Zielen und ihrer persönlichen Risikoneigung basiert. So arbeiten wir beispielweise für mittelfristige Anlagezeiträume mit risikoärmeren Mischfonds, während langfristige Anlagezeiträume mit Aktienfonds und/oder ETFs abgedeckt werden können. Das Ziel ist ein möglichst breit gestreutes Konzept, das Julia die größtmögliche Flexibilität bietet, wenn sie zukünftig über die angelegten Gelder verfügen möchte.

Versicherungen

Vertrags-Check & Versicherungsberatung

All unser Planungsaufwand nützt nichts, wenn Julias Absicherungsfundament nicht stimmig ist. Ich kläre Julia über ggf. bestehende Schwachstellen sowie Lücken innerhalb ihrer Versicherungsverträge auf und liefere Optimierungsvorschläge. Ist ein bestehender Vertrag bereits gut gestaltet, so bekommt Julia auch hier ein transparentes Feedback und kann ihn guten Gewissens beibehalten.

Wussten Sie, dass...

Sie anstatt einer ganzheitlichen Beratung auch einzelne Beratungsmodule bei mir buchen können? So können wir spezifisch auf Ihr Wunschthema eingehen. Lassen Sie uns in einem Kennenlerngespräch über Ihre individuellen Beratungswünsche sprechen!

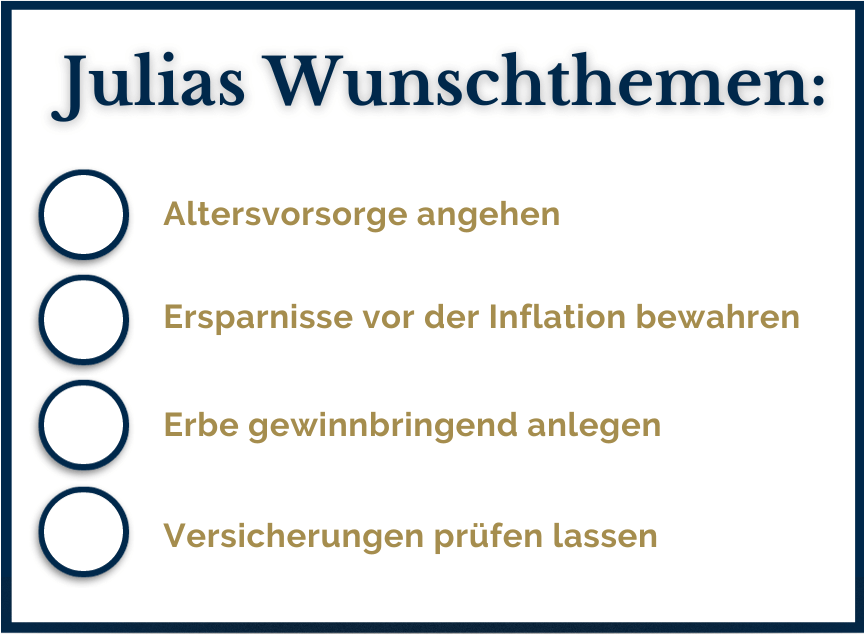

Fazit

Abgleich der Erwartungen und Zielerfüllung

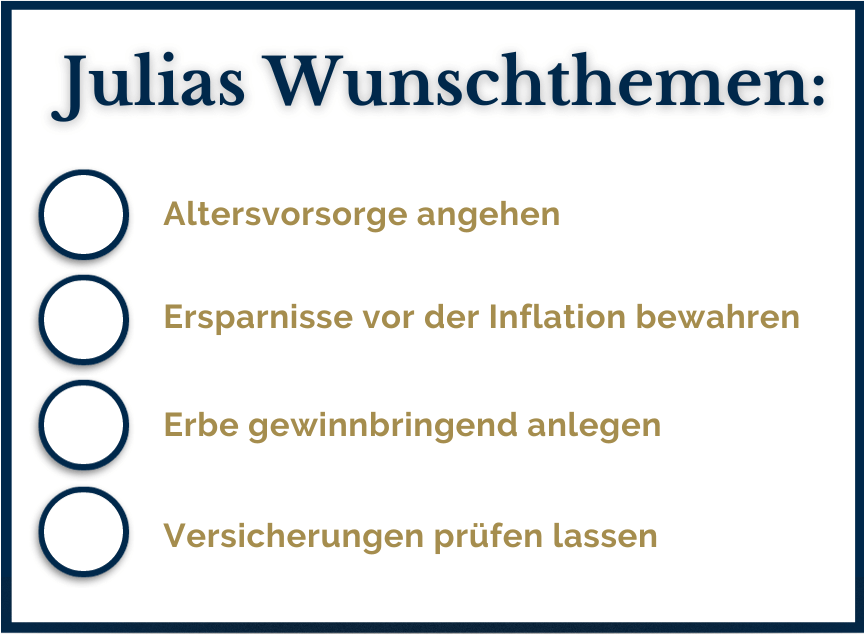

In unserem Kennenlerngespräch hatte Julia bereits ihre Wunschthemen für unsere Zusammenarbeit geäußert. Diese waren:

- Altersvorsorge angehen

Am Ende unserer Gespräche kennt Julia ihre Rentenlücke und füllt diese mit einer Sparrate, die sich in der Höhe an ihrem ipersönlichen Rentenziel orientiert. Hierfür hat sie eine flexible, steuerlich begünstigte Produktlösung gewählt, die sie jederzeit individuell justieren kann.

- Ersparnisse vor der Inflation bewahren

Julias Finanzen sind so strukturiert, dass innerhalb der Notfall-Rücklage nur so viel Geld, wie tatsächlich nötig liegt. Alle darüber hianus gehenden Gelder fließen automatisiert in das Vermögensdepot und werden dort innerhalb einer auf Julias Risikotoleranz abgestimmten, breit gestreuten Geldanlage gewinnbringend investiert.

- Erbe gewinnbringend anlegen

Mit einem Teil ihres des Erbes war es Julia möglich, ihre erste Anlageimmobilie zu realisieren. Der Immobilienkredit wird mithilfe der Miete getilgt, die Finanzierungszinsen kann sie als Vermieterin steuerlich geltend machen. Nach Ablauf der Spekulationsfrist von 10 Jahren kann Julia sich dann entscheiden, ob sie die Immobilie, z.B. zu Gunsten eines größeren Objekts, gewinnbringend verkaufen möchte, über das im Vermögensdepot zusätzlich angesparte Vermögen tilgt oder eine Anschlussfinanzierung haben möchte, die sich aufgrund der bis dahin erfolgten Mieterhöhungen ggf. sogar selbst trägt.

- Versicherungen prüfen lassen

Geimeinsam haben wir Julias Versicherungen geprüft. Sie profitiert nun von einer leistungsstärkeren Krankenkasse und spart sogar am Zusatzbeitrag. Außerdem kennt sie die Unterschiede zwischen gesetzlicher und privater Krankenversicherung und hat sich ihren Gesundheitszustand für einen späteren Wechsel in die private Krankenversicherung archivieren lassen. So kann der Wechsel zu bestmöglichen Bedingungen erfolgen, sobald sas Einkommen die Jahresarbeitsverdienstgrenze (JAVG) übersteigt. Außerdem haben wir Julias Haftpflicht-, Hausrat-, Rechtsschutz- und Unfallversicherung auf ein optimales Preis-Leistungsverhältnis hin angepasst. Darüber hinaus fehlte bei Julia eine Berufsunfähigkeitsversicherung, weil sie sich nicht sicher war, ob sie in ihrem Beruf sinnvoll ist. Hier sind wir das Thema transparent angegangen und haben uns offen über Irrtümer, Fakten und Alternativen zur Berufsunfähigkeitsversicherung ausgetauscht. Auf Basis dieser Informationen konnte Julia eine fundierte Entscheidung treffen und ist nun auch bei gesundheitsbedingtem Einkommenausfall optimal abgesichert.

Wussten Sie, dass...

Sie anstatt einer ganzheitlichen Beratung auch einzelne Beratungsmodule bei mir buchen können? So können wir spezifisch auf Ihr Wunschthema eingehen. Lassen Sie uns in einem Kennenlerngespräch über Ihre individuellen Beratungswünsche sprechen!

Fazit

Abgleich der Erwartungen und Zielerfüllung

In unserem Kennenlerngespräch hatte Julia bereits ihre Wunschthemen für unsere Zusammenarbeit geäußert. Diese waren:

- Altersvorsorge angehen

Am Ende unserer Gespräche kennt Julia ihre Rentenlücke und füllt diese mit einer Sparrate, die sich in der Höhe an ihrem ipersönlichen Rentenziel orientiert. Hierfür hat sie eine flexible, steuerlich begünstigte Produktlösung gewählt, die sie jederzeit individuell justieren kann.

- Ersparnisse vor der Inflation bewahren

Julias Finanzen sind so strukturiert, dass innerhalb der Notfall-Rücklage nur so viel Geld, wie tatsächlich nötig liegt. Alle darüber hinaus gehenden Gelder fließen automatisiert in das Vermögensdepot und werden dort innerhalb einer auf Julias Risikotoleranz abgestimmten, breit gestreuten Geldanlage gewinnbringend investiert.

- Erbe gewinnbringend anlegen

Mit einem Teil ihres des Erbes war es Julia möglich, ihre erste Anlageimmobilie zu realisieren. Der Immobilienkredit wird mithilfe der Miete getilgt, die Finanzierungszinsen kann sie als Vermieterin steuerlich geltend machen. Nach Ablauf der Spekulationsfrist von 10 Jahren kann Julia sich dann entscheiden, ob sie die Immobilie, z.B. zu Gunsten eines größeren Objekts, gewinnbringend verkaufen möchte, über das im Vermögensdepot zusätzlich angesparte Vermögen tilgt oder eine Anschlussfinanzierung haben möchte, die sich aufgrund der bis dahin erfolgten Mieterhöhungen ggf. sogar selbst trägt.

- Versicherungen prüfen lassen

Gemeinsam haben wir Julias Versicherungen geprüft. Sie profitiert nun von einer leistungsstärkeren Krankenkasse und spart sogar am Zusatzbeitrag. Außerdem kennt sie die Unterschiede zwischen gesetzlicher und privater Krankenversicherung und hat sich ihren Gesundheitszustand für einen späteren Wechsel in die private Krankenversicherung archivieren lassen. So kann der Wechsel zu bestmöglichen Bedingungen erfolgen, sobald sas Einkommen die Jahresarbeitsverdienstgrenze (JAVG) übersteigt.

Außerdem haben wir Julias Haftpflicht-, Hausrat-, Rechtsschutz- und Unfallversicherung auf ein optimales Preis-Leistungsverhältnis hin angepasst. Darüber hinaus fehlte bei Julia eine Berufsunfähigkeitsversicherung, weil sie sich nicht sicher war, ob sie in ihrem Beruf sinnvoll ist. Hier sind wir das Thema transparent angegangen und haben uns offen über Irrtümer, Fakten und Alternativen zur Berufsunfähigkeitsversicherung ausgetauscht. Auf Basis dieser Informationen konnte Julia eine fundierte Entscheidung treffen und ist nun auch bei gesundheitsbedingtem Einkommenausfall optimal abgesichert.

Schritt 5 (optional)

Langfristige Betreuung

Finanzielle ausrichtung erhalten

Zugegeben: Die Planung und Erstellung eines Finanzkonzepts benötigt erst einmal einiges an Zeit und Aufwand. Sobald Julia jedoch optimal aufgestellt ist, bedarf es in der Regel nur kleinerer Anpassungen, um diese Ausrichtung langfristig beizubehalten.

Hierfür biete ich meinen Klient*innen ein jährliches kostenfreies Check-Up-Gespräch an. Dieses nutzen wir unter anderem, um Veränderungen in der Einnahmen- und Ausgabensituation zu erfassen, den Fortschritt bei der Altersvorsorge zu prüfen, die Geldanlage zu evaluieren und die Aktualität der Versicherungen zu gewährleisten.

Darüber hinaus stehe ich meinen Klient*innen auch zwischen den Check-Up-Gesprächen als persönliche Ansprechpartnerin für Finanzthemen zur Seite.

FAQ

Häufig gestellte Fragen

Schritt 5 (optional)

Langfristige Betreuung

Finanzielle ausrichtung erhalten

Zugegeben: Die Planung und Erstellung eines Finanzkonzepts benötigt erst einmal einiges an Zeit und Aufwand. Sobald Julia jedoch optimal aufgestellt ist, bedarf es in der Regel nur kleinerer Anpassungen, um diese Ausrichtung langfristig beizubehalten.

Hierfür biete ich meinen Klient*innen ein jährliches kostenfreies Check-Up-Gespräch an. Dieses nutzen wir unter anderem, um Veränderungen in der Einnahmen- und Ausgabensituation zu erfassen, den Fortschritt bei der Altersvorsorge zu prüfen, die Geldanlage zu evaluieren und die Aktualität der Versicherungen zu gewährleisten.

Darüber hinaus stehe ich meinen Klient*innen auch zwischen den Check-Up-Gesprächen als persönliche Ansprechpartnerin für Finanzthemen zur Seite.

FAQ

Häufig gestellte Fragen

PRICING

Was kostet eine Finanzberatung?

Der Ersttermin ist für Sie kostenfrei. Darüber hinaus orientiert sich die Vergütung an der Dienstleistung, die Sie in Anspruch nehmen möchten. Detaillierte Informationen finden Sie bei den einzelnen Finanzdienstleistungen und im kostenfreien Erstgespräch. Mehr Informationen

Vergütung über Maklercourtage

Innerhalb der Produktlösungen bereits eingepreiste Vergütung direkt von den Gesellschaften oder separat per Honorar im Rahmen einer Honorarvermittlung (Nettopolice).

Vergütung über Pauschalhonorar

Abrechnung nach spezifischen Beratungszielen zu bestimmten Finanzthemen (z.B. Altersvorsorge, Geldanlage; produktunabhängig) auf Basis einer Beratungsvereinbarung.

Vergütung auf Stundenbasis

Abrechnung pro Zeiteinheit auf Basis einer Beratungsvereinbarung mit umfassender Dokumentation (Tätigkeitsnachweis) für produktunabhängige Beratung.

ANFRAGE

Vereinbaren Sie Ihren kostenfreien Ersttermin!

Ich schenke Ihnen bis zu 60 Minuten meiner Zeit!

Tragen Sie hier Ihre Kontaktdaten ein. Ich melde mich in Kürze bei Ihnen mit konkreten Terminvorschlägen für ein unverbindliches, kostenfreies Erstgespräch. Dieses beinhaltet:

- Klärung Ihrer Fragen

- Ersteinschätzung zu Ihrer Situation

- Individuelle Tipps

- Erste Lösungsansätze

- Details zu den Möglichkeiten der Zusammenarbeit

Gerne demonstriere ich Ihnen auch auf Basis eines Musterfalls die konkreten Inhalte, den Ablauf sowie die Ergebnisse einer konzeptionellen Finanzplanung und/oder Finanzanalyse.

Lassen Sie uns auch Ihre Finanzen optimal aufstellen!

PRICING

Was kostet eine Finanzberatung?

Der Ersttermin ist für Sie kostenfrei. Darüber hinaus orientiert sich die Vergütung an der Dienstleistung, die Sie in Anspruch nehmen möchten. Detaillierte Informationen finden Sie bei den einzelnen Finanzdienstleistungen und im kostenfreien Erstgespräch.

Vergütung über Maklercourtage

Innerhalb der Produktlösungen bereits eingepreiste Vergütung direkt von den Gesellschaften oder separat per Honorar im Rahmen einer Honorarvermittlung (Nettopolice).

Vergütung über Pauschalhonorar

Abrechnung nach spezifischen Beratungszielen zu bestimmten Finanzthemen (z.B. Altersvorsorge, Geldanlage; produktunabhängig) auf Basis einer Beratungsvereinbarung.

Vergütung auf Stundenbasis

Abrechnung pro Zeiteinheit auf Basis einer Beratungsvereinbarung mit umfassender Dokumentation (Tätigkeitsnachweis) für produktunabhängige Beratung.

ANFRAGE

Vereinbaren Sie Ihren kostenfreien Ersttermin!

Ich schenke Ihnen bis zu 60 Minuten meiner Zeit!

Tragen Sie hier Ihre Kontaktdaten ein. Ich melde mich in Kürze bei Ihnen mit konkreten Terminvorschlägen für ein unverbindliches, kostenfreies Erstgespräch. Dieses beinhaltet:

- Klärung Ihrer Fragen

- Ersteinschätzung zu Ihrer Situation

- Individuelle Tipps

- Erste Lösungsansätze

- Details zu den Möglichkeiten der Zusammenarbeit

Gerne demonstriere ich Ihnen auch auf Basis eines Musterfalls die konkreten Inhalte, den Ablauf sowie die Ergebnisse einer konzeptionellen Finanzplanung und/oder Finanzanalyse.

Lassen Sie uns auch Ihre Finanzen optimal aufstellen!

Kontakt:

M.Sc. Sandra Katarzyna Lekarczyk

c/o MLP Finanzberatung SE

Admiralitätstraße 10

20459 Hamburg

Tel: +49 (0) 40 300926 73

E-Mail: Sandra.Lekarczyk@mlp.de

Kontakt:

M.Sc. Sandra Katarzyna Lekarczyk

c/o MLP Finanzberatung SE

Admiralitätstraße 10

20459 Hamburg

Tel: +49 (0) 40 300926 73

E-Mail: Sandra.Lekarczyk@mlp.de